Заемщики ухватились за старое

Со 2 июля банки начали принимать заявки на льготную ипотеку в новом формате. Размер кредита сократился и стал единым для всех регионов — 3 млн руб., а предельная ставка поднялась до 7% годовых. Многие заемщики спохватились буквально в последние дни старой программы, чтобы успеть оформить ипотеку на прежних условиях. В результате у ряда игроков расход лимита превысил 100%. На кредиты по новым условиям будут выделены дополнительные лимиты, но банки пока не спешат их разбирать. В целом, полагают эксперты, программа помогает скорее строительной отрасли, чем гражданам.

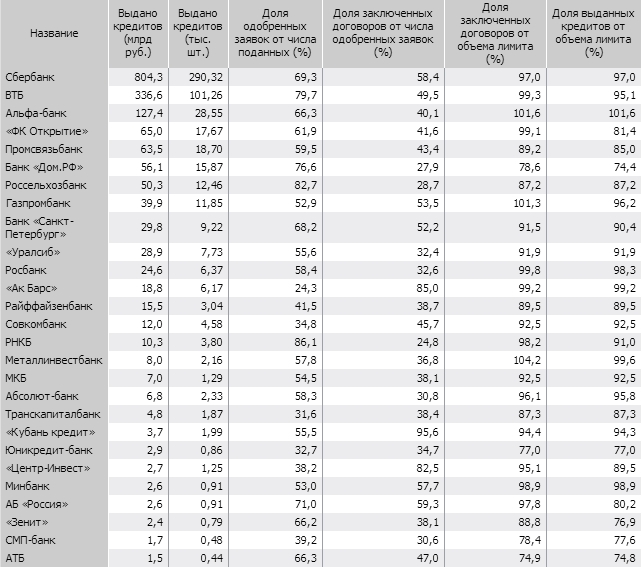

Банки, участвующие в льготной ипотечной госпрограмме на покупку новостроек, по состоянию на 1 июля, когда она завершилась на старых условиях, использовали лимит на 96% (1,78 трлн руб. из 1,85 трлн руб. лимита). Всего кредиты получили 556,2 тыс. семей. Со 2 июля программа продлена на год по новым правилам: с единой для всех регионов сокращенной суммой кредита в 3 млн руб. и ставкой до 7% годовых.

У ряда крупнейших банков—участников программы доля заключенных договоров от объема лимита близка к 100% (Сбербанк и ВТБ) или даже выше (Альфа-банк и ГПБ). Ниже 90% среди топ-15 она только у ПСБ, РСХБ и Райффайзенбанка. Ниже 80% (это самый отстающий показатель среди топ-15) — у банка «Дом.РФ». Отрыв объема заключенных договоров от выделенного лимита находится в диапазоне 7,3-24,7 млрд руб.

Превышение выдачи над лимитом банкиры объясняют усилением спроса на кредиты накануне завершения программы на старых условиях.

«Спрос в последние дни значительно возрос»,— говорят в Альфа-банке. Расходование лимита зависит от планов каждого банка по объему выдачи, объясняют в ВТБ. «С одной стороны, важно рассчитать его так, чтобы запас средств не закончился во время действия программы и у всех заемщиков была возможность получить кредит,— поясняют там.— С другой — излишне завышенная по объемам заявка банка может лишить других игроков возможности участия в программе и, как следствие, отразиться на социальной поддержке населения».

Запрос на лимит для реализации программы формируется исходя «из прогнозируемого спроса на ипотеку, темпов выдачи кредитов и роста стоимости фондирования», указал директор ипотечного бизнеса банка «Дом.РФ» Игорь Ларин. По его словам, «лучше иметь запас прочности, чем столкнуться с ситуацией, когда у банка не будет возможности удовлетворить весь спрос».

Банки—участники программы имеют возможность делиться лимитами в рамках одобренных и неиспользованных объемов между собой.

«Расходование лимита зависит от стратегии банка, клиентских сегментов, с которыми он работает, и того, насколько активно проводятся рекламные кампании, работа с застройщиками и партнерами, а также аппетита к риску»,— поясняет руководитель направления департамента розничного бизнеса Новикомбанка Иван Беляев. Директор департамента ипотечного кредитования СМП-банка Наталья Коняхина среди факторов влияния называет уровень процентных ставок, «на которые банк может пойти в текущей конкурентной среде».

Льготная ипотечная программа вытеснила собственные программы банков (см. “Ъ” от 2 июля), говорит главный эксперт аналитической компании «Русипотека» Сергей Гордейко. «Этот продукт называется "Господдержка". Используется имидж надежности и низкая ставка»,— указывает он. Кроме того, «во-первых, это отложенное улучшение (жилищных условий.— “Ъ”), во-вторых, снизился метраж, в-третьих, было много инвестиционных покупок». «Это помогло строительной отрасли, они продали то же самое, но дороже. Людям помогло, но в меньшей степени»,— полагает господин Гордейко.

Сейчас банки, которые намерены продолжить кредитовать по новой программе, подают заявки оператору «Дом.РФ», который должен распределить еще 230 млрд руб. Таким образом, в целом объем льготной программы на новостройки составит 2,08 трлн руб.

Но не все из участников планируют запрашивать новый лимит.

Например, в МТС-банке будут работать с оставшимся. В ВТБ рассчитывают на выделение около 25% от лимита, заявленного правительством. В остальных банках пока оценивают потребность в новом лимите. Новый лимит небольшой и «с высокой вероятностью до конца года будет полностью выбран», говорит управляющий директор НКР Михаил Доронкин. Вклад обновленной программы в объем выдачи второго полугодия в НКР оценивают на уровне максимум в 10–15%, что» вдвое ниже вклада прежней программы».

По состоянию на 1 июля 2021 года.

Расчеты “Ъ” по данным АО «Дом.РФ».

Коммерсантъ, 05.07.2021

Ольга Шерункова