И еще раз об ипотечных ценных бумагах

В связи с широким обсуждением закона "Об ипотечных ценных бумагах", пожалуй, настало самое подходящее время еще раз рассмотреть, что такое ипотечные бумаги и в чем их фундаментальный смысл. Попытаемся понять, как делать бизнес на ипотечных ценных бумагах (ИЦБ), ради которого столько людей, компаний и финансовых групп уже два года "ломают копья". И, главное, разберемся, какие трудности придется преодолевать в России в аналитической составляющей этого бизнеса.

Сразу оговоримся, что в этой статье речь пойдет об ИЦБ типа американских Mortgage Backed Securities (MBS). Облигации ипотечных банков рассматриваться не будут не только потому, что в России нет и не предвидится образование специализированных ипотечных банков, и не потому, что автор считает, что у таких бумаг нет большого будущего в России. А просто потому, что с финансовой точки зрения они довольно тривиальны - это долговые обязательства ипотечного банка, обеспеченные ипотечными кредитами, находящимися на балансе этого банка. Кредитный рейтинг таких бумаг строго соответствует кредитному рейтингу банка-эмитента, риски дефолта заемщика и досрочных погашений берет на себя банк, в то время как инвестор "берет" на себя риски, связанные с эмитентом и с тем, как он будет управлять досрочно погашенными деньгами.

С чисто финансовой точки зрения ипотечный кредит представляет собой контрактное соглашение между кредитором и заемщиком, в рамках которого заемщик "продает" кредитору бонд, обеспеченный залогом недвижимости. По этому бонду периодически платится купон и амортизируется баланс таким образом, что к концу срока обращения бонда он полностью погашен. Другой особенностью бонда, "продаваемого" заемщиком банку-кредитору, является наличие безусловной отзывной оферты, т.е. заемщик имеет право в любой момент выкупить обратно свое обязательство (бонд) по цене остаточного (непогашенного) баланса. Заемщик также имеет право в любой момент осуществить частичное досрочное погашение баланса. Обычно продаваемый бонд имеет фиксированный купон и "длинный" срок погашения (от 15 до 30 лет). Существуют также MBS с "плавающим" купоном, но в России они пока не только не представлены, но даже и не обсуждаются.

Итак, ипотечный кредит как финансовый инструмент представляет собой поток периодических фиксированных платежей, каждый из которых состоит из двух частей - процентной (платы за пользование кредитом) и амортизационной (идущей на частичное погашение баланса по кредиту). Так как баланс по кредиту уменьшается с каждым платежом, то процентная составляющая тоже уменьшается, тогда как амортизационная составляющая растет. Сумма же периодического платежа не меняется.

ПУЛЫ ИПОТЕЧНЫХ КРЕДИТОВ

В Америке региональные банки являются основным источником ипотечных кредитов. Большинство кредитов (или, точнее, прав получения платежей по ним) региональные банки продают трем ипотечным агентствам, которые формируют большие пулы. Ипотечные кредиты, которые эти агентства готовы выкупать, должны отвечать определенному набору требований (conforming mortgages). Как правило, в пулы включаются ипотечные кредиты с очень близкими параметрами (купоны кредитов в пуле очень близки по величине и т.д.). Практически никогда не смешиваются кредиты с различными сроками погашения, не смешиваются кредиты, выкупленные разными агентствами. Какие же цели достигаются при формировании пула?

1. Обеспечивается ликвидность рынка ипотечных кредитов. Региональный банк всегда знает, что ипотечный кредит, соответствующий определенным требованиям, всегда можно "продать" агентству.

2. Так как в пул включаются ипотечные кредиты с близкими параметрами, то "поведение" пула будет в среднем соответствовать поведению отдельного кредита. При этом достигается существенное "сглаживание" эффекта от досрочных погашений отдельных кредитов, входящих в пул.

3. За определенную плату (в размере от 50 до 75 базисных пунктов) агентство будет обслуживать пул. Такое обслуживание, помимо сбора поступлений от региональных банков, включает в себя полную гарантию агентства в случае наступления дефолта по кредитам из пула. В пуле ипотечных кредитов, обслуживаемом агентством, риск дефолта полностью исключен.

4. Появляется возможность торговать пулами как отдельными финансовыми инструментами. Часто один или несколько пулов ипотечных кредитов используются в качестве обеспечения структурированных ИЦБ.

Пул агентства представляет собой первоклассный финансовый инструмент с высокой надежностью и доходностью, которая превышает сравнимые с ним по надежности суверенные долговые обязательства. Единственным недостатком пула агентства является некоторая неопределенность в размере и сроках получения платежей.

ДОСРОЧНОЕ ПОГАШЕНИЕ КРЕДИТОВ

Отсутствие риска дефолта гарантирует инвестору только то, что он в любом случае получит все амортизационные платежи. Однако нет никаких гарантий, когда это случится и сколько времени ИЦБ будет выплачивать проценты. Эта неопределенность проистекает из права заемщика в любой момент полностью или частично погасить взятый ипотечный кредит. Когда ставки процентов на американском рынке падают и у заемщика появляется возможность взять кредит с более низкой процентной ставкой, количество и объем досрочных погашений возрастает. Моделирование досрочных погашений является исключительно сложной математической задачей. Досрочные погашения существенно зависят от большого числа экономических, социальных и даже исторических особенностей страны. Более того, структура и параметры досрочного погашения меняются во времени, что приводит к необходимости постоянно корректировать и адаптировать используемую модель. Поэтому применять, например, американскую модель в России совершенно бессмысленно. К тому же в России отсутствуют необходимые статистические данные.

Чтобы показать влияние досрочных погашений на поведение и платежи ИЦБ ограничимся двумя простыми параметрами, достаточно широко применяемыми в США. Сначала рассмотрим месячную скорость досрочного погашения пула ипотечных кредитов - Single Month Mortality (SMM). По определению, SMM равен доле баланса на начало месяца, которая была погашена к концу месяца за счет досрочных погашений. Через SMM можно выразить годовой показатель досрочного погашения. Первый такой показатель называется Constant Prepayment Rate (CPR) и представляет собой выраженный в процентах годовой уровень понижения баланса по пулу кредитов за счет досрочного погашения. В случае когда месячные SMM постоянны, зависимость SMM и CPR выражается формулой:

1 – CRP = (1 – SMM)12 (1)

В Америке получила распространение другая форма оценки досрочных платежей, которая называется Public Securities Association (PSA). CPR и PSA связаны следующей зависимостью:

CPR = PSA х 0,6 х max (1, age/30), (2)

где age - "возраст", или время обращения пула.

По сути, PSA отличается от CPR тем, что в течение первых 30 месяцев досрочные погашения нарастают, а потом остаются постоянными. Статистические данные подтверждают такую тенденцию. Рассмотрим, каким образом повлияют досрочные погашения на денежные потоки от пула ипотечных кредитов. Не вдаваясь в подробности, упомянем некоторые из факторов, влияющих на досрочное погашение:

- группа параметров Housing Turnover (оборот недвижимости). Сюда входят overall turnover rate (процент жилья, который, вероятно, будет продан до полного погашения пула), relative mobility (различия в активности досрочного погашения, вызванные демографическими факторами заемщиков), seasoning (зависимость уровня досрочного погашения от времени с момента взятия кредита), lock-in effect (замедление досрочного погашения, вызываемое тем фактом, что ипотечные кредиты были взяты под меньший процент, чем текущий рыночный);

- группа параметров Refinancing (рефинансирование). К этой группе относятся refinancing incentive (моделирование условий, при которых заемщик принимает решение рефинансировать существующий ипотечный кредит), burnout (если пул уже был в условиях стимулирующих досрочное погашение, то вторичное попадание в такие же условия не приводит к существенному повышению досрочных погашений), diversity in borrower types (предполагается, что в среднем различные типы ипотечных кредитов выбираются различными типами заемщиков, поэтому уровни досрочного погашения для разных типов пулов должны быть разными в одних и тех же условиях), changes in refinancing environment (рефинансирование менялось с течением времени, и предполагается, что будет меняться в будущем).

ОЦЕНКА СТОИМОСТИ ИЦБ

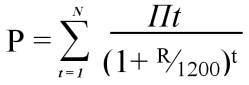

Для оценки текущей стоимости ИЦБ на Wall Street применяются различные математические модели, но при этом используется один и тот же принцип. Это суммирование приведенных на сегодняшний день будущих платежей. Очевидно, что сегодняшняя стоимость одного доллара, который будет получен через 9 месяцев, меньше, чем стоимость одного доллара, полученного через 6 месяцев. Для каждого сценария моделируется ожидаемый поток платежей (с обязательным учетом возможных досрочных погашений). После этого суммируются их значения, приведенные на сегодня. Возникает вопрос: каким образом должна быть дисконтирована величина будущего платежа, чтобы такое дисконтирование отражало реальное состояние рынка? Если предположить, что годовая ставка дисконтирования R (в процентах) является величиной постоянной, не зависящей от времени, то стоимость (Р) ипотечного бонда определяется по формуле:

(3)

(3)

где Пt - платеж в месяце t.

Заметим, что можно решить и обратную задачу. Если задано рыночное значение стоимости ипотечной ценной бумаги, то, пользуясь численными методами, можно вычислить, при каком значении R дисконтированные платежи ИЦБ дадут рыночное значение P стоимости ИЦБ. Полученное значение ставки называют "доходностью к погашению" (yield to maturity).

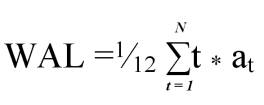

Введем еще один широко распространенный параметр ИЦБ, который называется Weighted Average Life (WAL). Значение WAL ИЦБ определяется как усредненное время (лет) до того момента, пока баланс по кредиту не упадет ниже 1 долл.:

(4)

(4)

где a - доля баланса, которая была амортизирована в месяце t, и при этом выполняется: a1 + a2 + ... + aN = 1. Очевидно, что при прочих равных параметрах бонд с большим значением WAL должен стоить больше.

В американской аналитике принято сравнивать ИЦБ с суверенными долговыми бумагами. Очевидно, что цены ИЦБ и суверенных бумаг зависят от процентных ставок на финансовом рынке, поэтому такое сравнение вполне оправданно. ИЦБ принято сравнивать с суверенной бумагой с наиболее близким значением WAL. Это делается следующим образом. Сначала вычисляется доходность к погашению для суверенной бумаги с использованием формулы (3). Далее с помощью численных методов определяют, при какой добавке (spread) к этой доходности вычисленная цена ИЦБ будет равна рыночной. Недостатки такого метода хорошо видны, если мы посмотрим на сценарии, когда ставки процентов существенно падают. В этом случае за счет досрочных погашений WAL ипотечной бумаги может упасть настолько низко, что ее будет неправомочно сравнивать с долговой бумагой.

Предположение, что ставка дисконтирования останется постоянной на протяжении определенного времени, никогда не выполняется в реальной жизни. Для получения более адекватных измерений используется понятие кривой доходности (Yield Curve). Было предложено использовать так называемую zero coupon yield curve, которая строится из портфеля ликвидных суверенных бумаг с разными сроками погашения. При построении такой кривой каждая суверенная бумага рассматривается как набор независимых платежей, каждый из которых дисконтируется отдельно. Для каждого платежа из портфеля вычисляется дисконтирующий коэффициент при условии, что цена каждой из бумаг портфеля, дисконтированная по этим коэффициентам, должна быть равна своему рыночному значению. Далее полученные точки интерполируются в некоторую кривую.

Платежи ИЦБ дисконтируются с использованием этой кривой. Так как ИЦБ имеют более низкий кредитный рейтинг, чем суверенные бумаги, то для получения "правильных" рыночных цен ИЦБ при дисконтировании их по "суверенной" кривой необходимо добавить некоторый spread. В американской литературе это приращение называют yield curve spread. Концептуально это похоже на предыдущий случай, но очевидно, что этот метод более адекватен реальной ситуации на рынке, так как вместо сравнения с одной "суверенной" бумагой ИЦБ сравнивается с целым портфелем таких бумаг. Несмотря на это, такой метод по-прежнему является статическим и в настоящее время практически не используется. На сегодняшний день в аналитике Wall Street используются сложные стохастические модели, учитывающие чувствительность процентных ставок, а также большое число случайных сценариев изменения рыночных ставок. Такие методы принято считать адекватной оценкой качества того или иного типа ИЦБ и даже использовать при сравнении ИЦБ, различных по структуре и типу.

Другими показателями, характеризующими ИЦБ, являются эффективная дюрация (effective duration) и convexity. Первая измеряет изменение (в процентах) цены ИЦБ при изменении кривой доходности на 1%. Вторая измеряет, насколько увеличивается или уменьшается дюрация при изменении кривой доходности. Для ИЦБ convexity, как правило, отрицательная. Это отражает тот факт, что при падении процентных ставок увеличивается количество досрочных погашений, поэтому цена ИЦБ падает.

СТРУКТУРИРОВАННЫЕ ИЦБ

Единственным недостатком ИЦБ является наличие риска досрочных погашений, которые приводят к некоторой неопределенности в сроках погашения и величине периодических платежей. Досрочные погашения в случаях, когда процентные ставки на финансовых рынках падают, приводят к тому, что инвестору в ИЦБ "незапланированно" возвращают часть вложенного капитала, который он должен реинвестировать в условиях снижения ставок. Далее однородные ИЦБ не могут удовлетворить все категории инвесторов, которые хотели бы видеть различные временные параметры и доходность ИЦБ. В ответ на эти требования были предложены структурированные ИЦБ. Концептуально это означает следующее. Используя одно и то же обеспечение, эмитируются несколько классов ИЦБ, различающихся по величине WAL, чувствительности к изменениям ставок, досрочным погашениям и т.д. Разные классы ИЦБ предназначены для разных типов инвесторов, которые готовы платить некоторую премию за то, что получают финансовый инструмент с нужными для них характеристиками. В свою очередь это приводит к тому, что совокупная стоимость структурированных классов превышает соответствующую стоимость однородных ИЦБ, обеспеченных тем же самым пулом кредитов. Это называется структурным арбитражем. Рассмотрим некоторые виды структурирования, применяемые на американском рынке ИЦБ.

Последовательные структуры (Sequential Structures)

Это наиболее старое и самое простое структурирование, когда эмитируются несколько классов ИЦБ, которые амортизируются различным способом. Например, рассмотрим последовательную структуру, состоящую из четырех классов - A, B, C и D. Каждый класс имеет свой собственный баланс, сумма таких балансов равна суммарному балансу пула кредитов обеспечения. Процентные (купонные) платежи в каждом периоде погашения распределяются пропорционально балансам всех классов, а вот амортизационные платежи - по-другому. Так, на первом этапе, пока остаточный баланс класса A остается непогашенным, все амортизационные платежи пула будут отсылаться держателям бондов класса A. Так будет продолжаться до полного погашения бондов класса A, остальные классы в эти периоды получают только купонные платежи (кстати, купоны у различных классов могут быть разными). После полного погашения бондов класса A, начинается погашение бондов класса B. Последним будет погашен бонд класса D. Интересно отметить, что при одинаковом сценарии динамики процентных ставок на финансовом рынке и эквивалентной форме структуризации два ИЦБ, обеспеченные пулами с различными характеристиками, могут вести себя по-разному.

Структура с Z-бондом (Accrual, или Z-bond)

Структуризация с Z-бондом подобна последовательной структуризации для всех классов, кроме последнего (младшего) класса. Рассмотрим структуру, состоящую из четырех классов - A, B, C и Z. Старшие классы погашаются последовательно, а Z-бонд имеет две фазы. В первой фазе, которая характеризуется тем, что до конца не погашены балансы бондов классов A, B, и C, Z, бонд не получает процентных платежей, которые вместо этого увеличивают его остаточный баланс. Во второй фазе, когда выплачены все старшие классы, Z-бонд получает все процентные и амортизационные платежи, причем купон начисляется исходя из баланса Z-бонда, который вырос в течение первой фазы. Ясно, что такая структуризация еще более ускорит погашение старших траншей. Более того, Z-бонд, за счет изменения своих характеристик, стабилизирует поведение старших классов в условиях изменения процентных ставок. Сам же Z-бонд слабо зависит от досрочных погашений.

Структура с Accretion-Direct-бондами

В целом этот тип структуризации напоминает структуру с Z-бондом с одним небольшим, но существенным отличием. В первой фазе процентные платежи Z-бонда не "размазываются" по старшим классам A, B и C, а направляются в синтетические бонды VA, VB и VC. Эти синтетические бонды образованы из стабильного потока процентных платежей, причитающихся Z-бонду (вспомним, ведь он нечувствителен к досрочным погашениям), поэтому они сами имеют очень стабильное поведение, слабо зависящее от досрочных погашений и колебаний процентных ставок. Неудивительно, что инвесторы готовы платить существенную премию за стабильность VA, VB и VC.

PAC (Рlanned Аmortization Сlass) и TAC (Targeted Amortization Class)

Детальное описание технической стороны этих схем структуризации выходит за рамки этой статьи. Концептуально PAC представляет собой разделение потоков платежей между двумя группами бондов, одна из которых "пытается" обеспечить стабильный поток купонных и амортизационных платежей в соответствии с заранее выбранными уровнями досрочных погашений. Это достигается за счет того, что роль второй группы состоит в поддержке первой. По структуре схема ТАС напоминает РАС. Там тоже происходит разделение на основную и поддерживающую группы бондов. Разница состоит в том, что поддержка, которую получают ТАС-бонды, носит асимметричный характер. Они "защищены" от очень быстрой амортизации (больших досрочных погашений), но никак не защищены от медленной амортизации. Идея обеих схем состоит в попытке удержать поддерживаемую группу бондов в рамках выбранной скорости амортизации за счет поддерживающей группы.

IO (Interest Only) и PO (Principal Only) структуризация

Рассмотрим схему структуризации, при которой поступления от пула разделяются в два бонда. Первый (IO) получает 100% процентных поступлений, а второй (PO) получает 100% амортизационных платежей. Поведение обоих классов носит ярко выраженный противоположный характер при изменениях на финансовом рынке. Такие бонды часто используются для спекулятивных операций в ожидании определенных изменений ставок на рынке.

ЗАКЛЮЧЕНИЕ

Основной идеей этой статьи было показать примерный круг проблем, с которыми сталкивались инвесторы, эмитенты и другие участники рынка американский ИЦБ. И Хотя особенности проявления этих проблем могут варьироваться от страны к стране и от одной юридической системы к другой, избежать их появления в том или ином виде не удастся ни в одном из вариантов.

Рынок ценных бумаг, 01.10.2003