Факторы влияния на ипотечный проект

Для удобства читателей блога в нём размещаются статьи, ранее опубликованные в других изданиях. Ниже представлен материал, послуживший основой для специальной статьи.

В более красивом и существенно отредактированном виде статья опубликована в журнале Банковское кредитование № 2 (78) 2018 с. 57-64 под названием «Как сделать выбор между зависимым и независимым ипотечным проектом?

I. Факторы влияния на ипотечный проект

Статья является продолжением исследования вопросов управления ипотечным проектом.

В статье [1] было высказано мнение, что ипотечный бизнес завтрашнего дня будет базироваться на четырех постулатах.

- Стратегическое управление как способ достижения амбициозных целей.

- Системный подход как основа единства управления проектом, продуктами, продажами, сервисом на всех уровнях Front-Middle-Back.

- Перспективные технологии современного розничного бизнеса как основа низких издержек и неограниченного роста.

- Клиентоцентричность как основа формирования пожизненной лояльности клиентов, эффективного привлечения и удержания клиентов.

В развитие описания ипотечного бизнеса завтрашнего дня были предложены принципы формирования перспективного облика системы продаж [2] и ее связь с упомянутыми выше управленческими постулатами. Теме данной статьи наиболее соответствует расшифровка составляющих стратегического управления, к которым были отнесены:

- определение стратегической цели и миссии банка;

- программно-целевое управление;

- сбалансированная система показателей.

Из всего многообразия вопросов стратегического управления ипотечным проектом выделим и рассмотрим выбор между независимыми и зависимыми вариантами ведения ипотечного бизнеса. В виду последствий такого выбора он назван «развилкой».

К основным факторам, способным влиять на такой выбор, можно отнести следующие семь факторов (табл.1).

Таблица 1. Факторы влияния на ипотечный проект

|

№ |

Фактор |

Проявления |

Влияние |

|

1 |

Рост объемов кредитования по уменьшающимся ставкам, но фиксированных при выдаче |

2017 год. Рынок вырос на 37 %, средние ставки снизились на 2 пп. 2018 год. Рынок может вырасти на 35-45 %, ставки могут уменьшиться на 1,8 пп. |

Рост размера кредитного портфеля. Уменьшение абсолютной маржи. Рост процентного риска. Увеличение зависимости роста объемов от секьюритизации. В перспективе только один проданный ипотечный кредит будет приносить недостаточный доход |

|

2 |

Конкуренция на ипотечном рынке |

Количество претендентов на место в ТОП-5, ТОП-10 больше количества этих мест. Направленная конкуренция между банками одной категории. Желание отдельных банков расти быстрее рынка. Быстрая повторяемость кредитных продуктов. Снижение ставки вслед за первым. |

Ипотечные империи1 стремятся к тотальному доминированию. Остальные получить лидерство в отдельных сегментах. В награду они получают: возможность выбрать лучших партнеров и заемщиков, представление большого объема дополнительных услуг, укрепление клиентской базы. Основой продаж для кредиторов вне ТОП-10 все больше будет неценовая конкуренция. Соревнование по ставке смогут выдерживать немногие банки и/или кратковременно. Сильные будут становиться сильнее. |

|

3 |

Концентрация ипотечного рынка |

ТОП-5 занимает 87 % рынка. ТОП-10 занимает 94 % рынка. Все банки с долей рынка больше 1 % попадают в ТОП-10, когда-то (2007) их было 26. |

|

|

4 |

Упрощение взаимодействия с заемщиками с одновременной интеллектуализацией |

Удаленная идентификация. Усиленная электронная подпись и межведомственный обмен. Заявки через интернет пользуются все большим приоритетом. Мгновенное кредитное решение. Наглядное предложение квартир на сайте банка. Конструктор подбора квартир и кредитов. Анализ клиентского опыта. |

Рынок в определенных моментах превратится в банковский колхоз, когда клиенту можно очень легко получить банковский продукт без похода в банк. Легко не только прийти в банк, но так же легко поменять банк. Простые сделки будут осуществляться быстро и дистанционно. Появляется возможность каждому заемщику предложить индивидуальный продукт. |

|

5 |

Политизированность |

Вовлечение ипотечного кредитования в проекты развития. Постоянные вербальные интервенции на тему своевременности приобретения жилья в кредит. Популистские инициативы от депутатов и общественности. Большое количество заявлений и предположений публицистического толка со слабой экспертизой. |

Пристальное внимание общественности и власти к ипотечному кредитованию. Гарантия постоянного развития продукта. Возможность поддержки ипотечного кредитования для определенных клиентских сегментов. Перспектива государственной поддержки инфраструктуры ипотечного кредитования и ИЦБ. |

|

6 |

Зависимость от партнерской работы |

Продажа через партнеров занимает 30-80 % от всех продаж банка. Массово внедряются проекты интеграции с партнерами. Преференции партнеру и клиенту от партнера стали обязательными. |

Рост конкуренции при работе с партнерами. Концентрация на работе с крупными партнерами. Необходимость в перспективе решить вопрос равноправия партнеров. Рост риска каннибализма клиентской и партнёрской базы и перемешивания каналов продаж |

|

7 |

Дуализм психологических ожиданий клиентов |

Рост привычки самостоятельного выбора и оформления кредитного продукта с минимизацией личного общения в отделении банка. Использование соцсетей для получения информации по продукту и в качестве жалобной книги. Ожидание, что при наличии проблем банк будет решать ее не безлико автоматически, а лично и индивидуально. Вне зависимости от каналов общения ожидание индивидуального подхода и положительных эмоций от взаимодействия. |

Необходимость приведения сайтов банков к более прозрачному и удобному виду. Необходимость обеспечения быстрого разрешения индивидуальных сбоев. Клиентоцентричность должна перейти от лозунга к практике. |

|

8 |

Утилитарное отношение к кредитным продуктам |

Первоочередное использование популярных продуктов. Вялое использование нишевых продуктов. Откладывание продуктовых инноваций на будущее. Инновации текущего года ограничатся маркетинговой упаковкой. |

Рефинансирование. Доля будет расти до 20-25 %, затем снижаться Демпинг ставок возможен. Развитие внутреннего рефинансирования будет в 2018 году вялым Новостройки. В 2018 году из старых схем работы будет выжиматься максимум. Кредитные предложения будут отличаться демпингом и экзотикой Перераспределение рынка новостроек начнется в 2019 году. Вторичная недвижимость. Рост объемов вторичного жилья на рынке требует существенного развития кредитования Ставки будут снижаться плавно и степенно Устойчивое место на рынке будут занимать залоговые кредиты |

Примечание. 1. Ипотечная империя в своем расширении не имеет территориальных и финансовых ограничений и всеядна в части выбора клиентских сегментов [3]. В данный момент можно выделить три ипотечные империи: Сбербанк, ВТБ, ДОМ.РФ.

Из множества вопросов, которые ставит современного развитие ипотечного кредитования, каждому кредитору придется ответить на три самых главных:

- обеспечить соответствие ипотечного проекта современным технологическим требованиям в течение ближайших 12 месяцев;

- найти компромисс между затратами на формирование кредитного портфеля, его маржинальностью, надежностью на индивидуальном для каждого банка объеме;

- научится выстраивать долгосрочные отношения с клиентами.

Борьба с современными вызовами обеспечивается традиционными ресурсами:

- средствами на фондирование ипотечного кредитования;

- средствами на развитие;

- управленческим и методическим мастерством.

II. Перспективы изменения типов ипотечных проектов

Ипотечные проекты могут быть классифицированы по нескольким критериям. Выявим наиболее явные типы и особенности их развития. Самая очевидная классификация по специализации (табл.2) показывает, как профиль влияет на перспективу.

Таблица 2. Классификация ипотечных кредиторов по специализации

|

№ |

Тип/подтип кредитора |

Главные достоинства |

Главные условия/ограничения успешного развития |

|

1 |

Универсальный банк |

|

|

|

1.1. |

Ипотечное кредитование является самым приоритетным розничным кредитным продуктом и занимает от 60 до 90 % объёма кредитования |

Комплексное обслуживание клиента по всем продуктам. Возможность предлагать широкую линейку продуктов, в том числе с повышенной доходностью. Гибкое фондирование |

Распределение ресурсов между подразделениями/продуктами. Выстраивание долгосрочных отношений с клиентами. Поддержание высокого качества других продуктов/услуг для удовлетворения клиентов |

|

1.2. |

Ипотечное кредитование является важным розничным кредитным продуктом и занимает от 30 до 50 % объёма кредитования |

Комплексное обслуживание клиента с высоким качеством по всем продуктам. Возможность предлагать широкую линейку продуктов, в том числе с повышенной доходностью. Гибкое фондирование |

Распределение ресурсов между подразделения-ми/продуктами. Выстраивание долгосрочных отношений с клиентами. |

|

2 |

Специализированный банк |

|

|

|

2.1. |

Ипотечный банк в рамках банковской группы |

Высокий профессионализм. Потенциальная возможность комплексного обслуживания клиента ресурсами группы. Стандартная продуктовая линейка. |

Высокая зависимость от секьюритизации. Постоянное поддержание лучших продуктов, лучшего сервиса. Особое внимание управлению процентным риском. Управление внутри группы в рамках разных балансов. |

|

2.2 |

Независимый ипотечный банк |

Высокий профессионализм. Узкая продуктовая линейка. |

Очень высокая зависимость от секьюритизации как самого главного ограничителя роста бизнеса. Постоянное поддержание лучших продуктов, лучшего сервиса. Особое внимание управлению процентным риском. Ограниченные возможности для дополнительных доходов. |

|

3. |

Универсальный ипотечно-строительный банк (новый только заявленный формат) |

Синергия различных бизнесов, связанных со строительной и ипотечной отраслями. Построение бизнеса на крупнооптовых партнерах. Узкая продуктовая линейка. |

Зависимость от административного регулирования строительной отрасли. Сложность обеспечить высокое качество обслуживания клиентов и комплексное удовлетворение потребностей. Узкий выбор форм фондирования с достаточной мапржинальностью. |

Универсальные банки имеют существенно большее возможностей для развития. Для монопродуктового банка наибольшее опасение представляет сочетание фиксированной ставки кредитования и недостаточное развитие инвесторской активности на рынке ИЦБ. От падения маржинальности страдают все, но у универсального банка существенно больше компенсационных возможностей.

На ипотечном рынке можно выделить два типа деятельности: кредитную и агентскую.

Кредитор формирует у себя на балансе кредитный портфель, которым может гибко управлять. Агент привлекает клиентов в интересах другого кредитора. Зачастую агент еще и проводит ипотечную сделку от имени кредитора и передает клиента вместе с кредитным досье. Существует разновидность агентской работы, когда агент выдает кредит от своего имени, а потом продает закладную. Можно сказать, что агент является фронт офисом кредитора.

В настоящий момент объединенную классификацию кредиторов и агентов можно считать довольно разнообразной (табл. 3).

Таблица 3. Комплексная классификация ипотечных проектов

|

№ |

Проект |

Рыночная доля |

Доля агентской работы |

Главная характеристика |

Главная сложность |

|

1 |

Ипотечная империя |

>10 % |

0 % |

Неограниченная возможность расширения объема бизнеса и внедрения любых инноваций |

Обеспечение высокого качества работы везде и постоянно |

|

2 |

Большой ипотечный проект |

2-5 % |

0 % |

Объем деятельности, позволяющий инновации и рост объемов в среднерыночном темпе |

Прямая конкуренция с ипотечными империями, имеющими большие возможности |

|

3 |

Средний ипотечный проект |

1-1,5 % |

0 % |

Сохранение компромисса между объемом и качеством |

Не набрать чрезмерный темп в гонке за лидерами |

|

4 |

Компактный ипотечный проект |

0,5 % |

0 % |

Предоставление высококачественных услуг. Гибкость и индивидуальный подход к партнерам и клиентам |

Необходимость строго баланса фондирования, доходности, рисков, затрат на технологии |

|

5 |

Смешанный проект |

≈0,5 % |

50 % |

Гибкость в формировании предложения клиенту |

Сложности управления из-за двойственности: две продуктовых линейки, два андеррайтинга и т.д. |

|

6 |

Большой интеграционный агентский проект |

1-3 % |

100 % |

Возможность работать для многих агентов |

Только комиссионная доходность. Конфликт внутри партнёрской базы. |

|

7 |

Агентский проект |

0,2-0,3,% |

90 % |

Минимум затрат на поддержку бизнеса – только продажи |

Отсутствие гибкости в работе с клиентом |

|

8 |

Ипотечные «любители» |

0,1% |

30 % |

Обслуживание клиентской базы или нескольких близких партнеров |

Отсутствие стратегии развития и возможности роста |

Примечание. Для пересчета рыночной доли в абсолютные величины можно использовать прогноз выдачи ипотечных кредитов в 2018 году в диапазоне 2,7 – 3 трлн рублей.

В специальной статье [3] показано, что наиболее устойчивое положение имеют две действующих ипотечных империи – Сбербанк и ВТБ. Для остальных участников разнообразие ипотечных проектов может уменьшиться в двух направлениях - укрупнение и упрощение проектов.

Под укрупнением понимается два варианта:

- объединение кредиторов, ведущее к появлению нового кредитора;

- переход ипотечного проекта в более высокую категорию.

К возможному упрощению проектов можно отнести:

- отказ от смешанных проектов в пользу собственного проекта или полностью агентского проекта;

- преобразование собственного или агентского проекта в противоположную форму;

- уход с рынка небольших («любительских») проектов.

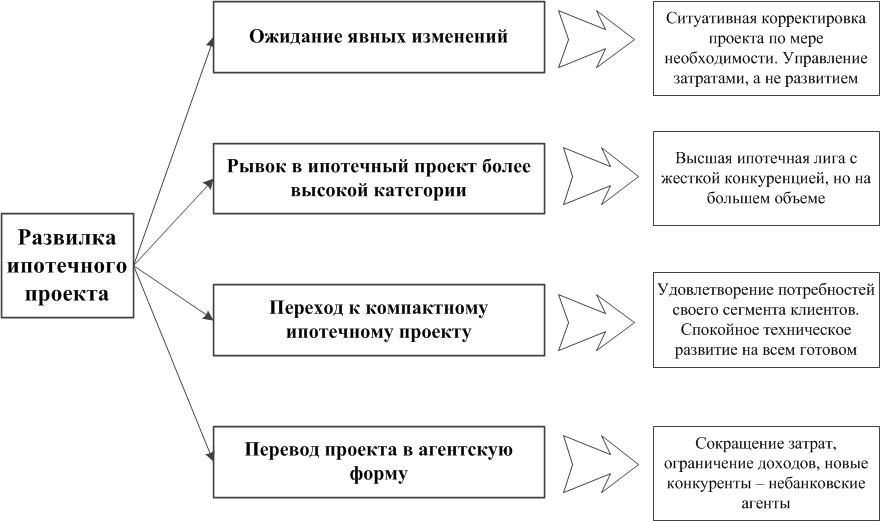

Предполагаемое сокращение разнообразия ставит банк перед соответствующей развилкой дальнейшего развития ипотечного проекта. Поставленная в статье задача выбора является условным методическим приемом, в котором главной условностью является одномоментность выбора. В реальной жизни нахождение перед развилкой растянуто во времени, а зачастую некоторые решения подсказывает или вынуждает делать жизнь. Главный вопрос в своевременности выбора.

III. Выбор направления развития ипотечного проекта

Условную управленческую развилку можно представить в виде схемы (рис.1).

Рис.1. Развилка для ипотечного проекта

Краткое описание агентского проекта можно представить следующим образом. Банк в интересах нескольких кредиторов привлекает заемщиков и проводит ипотечные сделки. Из ипотечного проекта можно оставить только продавцов и сделочников. Клиент на обслуживании в банке не остается. Издержки на проект резко сокращаются. В свою очередь сокращаются и доходы, т.к. остается только комиссионная часть.

В первый год произойдет рост эффективности проекта из-за сокращения персонала и затрат на ипотечную автоматизацию. Приятным бонусом будет отсутствие процентных и других рисков от ипотечного портфеля и упрощение управления проектом.

Главным риском является возможность аналогичную функцию выполнить небанковской организацией, которая может работать на меньшем вознаграждении и составить суровую конкуренцию.

Продолжая самостоятельный ипотечный проект, руководители получают свободу развития, но только в рамках конкурентной среды, которая будет требовать технологического и методического соответствия уровню рынка.

Самое существенное отличие компактного ипотечного проекта, в том, что его размер достаточен, чтобы проводить сделки секьюритизации с надлежащим качеством. От капитала и клиентской базы банка зависит доля кредитов, которую необходимо выдавать в строгом соответствии с требованиями идеальной секьюритизации. Представим, что такая доля составляет 70 – 80 %. Оставшиеся кредиты могут быть не очень стандартными, но обеспечивать полное удовлетворение клиентской базы. Такой проект может успешно существовать в универсальном банке и обеспечивать удовлетворение клиентов. Можно даже представить идеалистическую ситуацию, при которой привлекая клиентов на ипотечный продукт можно выстраивать с ними долгосрочные и успешные отношения. Подробно такая конструкция описана в специальных статьях автора [2,4-6].

Компактность проекта дает отдельный плюс. Размер проекта не настолько велик, чтобы его начали прицельно вытеснять с рынка сильные игроки. При правильной клиентской сегментации можно довольно долго и успешно работать, не претендуя на высокое место в рейтинге, которое престижно, но не само собой не удовлетворяет ни клиентов, ни акционеров.

По другим законам живет Высшая ипотечная лига, о чем частично сказано в таблицах 1,2. Все, что описано для компактного проекта, можно отнести к большому проекту, но при понимании одной, но существенной особенности – конкуренция среди ТОПов значительно сильнее.

Не существует общих советов, применимых ко всем коммерческим банкам и ипотечным проектам.

Статья ставит своей целью побудить к определению индивидуальной развилки и задуматься об эффективности управления ипотечным проектом.

Заключение

Первое. На основе материалов [3] уточним основные вызовы, стоящие перед ипотечным кредитором.

1. Последовательное снижение инфляции, кредитной ставки, банковской маржи бросает вызов доходности.

2. Ипотечное жилищное кредитование стало наиболее развивающимся видом кредитования. Борьба за заемщика возрастет. Обострение конкуренции формирует вызов в виде роста расходов на привлечение заемщиков.

3. Цифровой мир, как стиль жизни, меняют привычки клиентов. Ожидание клиентами скорости, сервиса, привычка безвозмездности услуг и информации бросают два вызова: технологичность ипотечного проекта и подозрение к дополнительным платным услугам.

4. Скорость получения информации, подключения к услугам, смены провайдера услуг, получение кредитов без личного общения бросают вызов триаде персональное общение – доверие – долгосрочные отношения (не очень чувствительные к цене).

5. В душе большинство потребителей остаются консервативными и готовыми пользоваться услугами одного финансового партнера, а также сохранять личную лояльность. Возрастающая сложность доступа к этой душе бросает вызов в виде необходимости внедрять философию долгосрочных отношений или пожизненной лояльности.

6. Амортизация ипотечного портфеля ускоряться не будет. Привычка к фиксированным процентным ставкам сохранится. На фоне снижения банковской маржи процентный риск будет требовать всё больше внимания. Вырастет необходимость для кредитора передавать риски с помощью секьритизации. Вызов заключается в росте зависимости ипотечного кредитора от умения и возможности проводить выпуск ИЦБ. Секюритизация станет не только средством фондирования, но и способом выживания. Вызов в соответствии объемов секьюритизации размеру кредитного портфеля.

7. Скорость общественных, технологических, инфраструктурных изменений растет. Возникает сложная дилемма между погоней за изменениями или использованием их для реализации собственной неизменной миссии. Стоимость погони растет. С одной стороны, необходимо следить и прогнозировать изменения. С другой стороны, необходимо иметь свой собственный стержень, который будет точкой опоры в период перемен. С третьей стороны, истинно необходимые передовые технологии необходимо внедрять своевременно с жестким контролем затрат. Вызов - в повышении требований к качеству управления ипотечным проектом, как для стратегического, так и для оперативного горизонтов планирования и управления.

Второе. В период уверенного роста ипотечного рынка острота поставленных в статье вопросов может показаться преждевременной, а способность банков адаптировать ипотечные проекты достаточной.

Другими словами, можно спокойно наращивать кредитный портфель, бороться за доходность, а принятие стратегических управленческих решений отложить.

В статье было высказано предположение, что необходимо ускорить принятие решения о дальнейшей судьбе ипотечного проекта. Может сложиться ощущение, что высказанное мнение имеет отношение только к небольшим участникам рынка, а акулы ипотечного бизнеса могут чувствовать себя уверенно. Наглядным примером опасности такого представления служит опыт перспективной ипотечной империи ДОМ.РФ, которая когда работала под брендом АИЖК и уже была настоящей империей, занимая в годы становления рынка и кризисные периоды 20 % ипотечного рынка. Несмотря, на развитие рынка и конкуренции, рыночная доля сохранялась на уровне 6-7 % в 2011-2012 годах. За два года АИЖК превратилось в мемориальную ипотечную империю с небольшим объемом кредитования и долей рынка, едва превышающей один процент.

Парадокс текущего момента в том, что объем ипотечного рынка не делает его инертным, а все преобразования идут существенно быстрее.

Третье. Главный вывод таков: ипотечный рынок будет расти, клиент получать все более качественные услуги вне зависимости от количества и типа ипотечных кредиторов.

Так как, на развитие доступности ипотечного кредитования судьба конкретного кредитора не скажется, то заботиться о своей судьбе он должен самостоятельно и своевременно.

ЛИТЕРАТУРА

1. Гордейко С.Г. Основные ключи к пониманию облика ипотечного бизнеса завтрашнего дня» // Жилищные стратегии. — 2016. — Том 3. — №3 — С. 211–222.

2. Гордейко С.Г. «Неизбежность системной трансформации продаж ипотечных кредитов». Управление продажами. № 03 (94) 2017 с. 216-232.

3. Гордейко С.Г. Ипотечные империи в России: что было, что есть, что будет». — http://bankir.ru/publikacii/20171020/ipotechnye-imperii-v-rosii-chto-bylo-chto-est-chto-budet-10009258/.

4. Гордейко С.Г. Клиентоцентричность — перспективная стратегия розничного банковского бизнеса // Клиентинг и управление клиентским портфелем. — 2014. — №1. — С. 20–34

5. Гордейко С.Г. Перспективы увеличения эффективности управления клиентским портфелем // Клиентинг и управление клиентским портфелем. — 2014. — №3. — С. 190–199.

6. Гордейко С.Г. Управление клиентским портфелем ипотечных кредитов на основе жизненного цикла клиента // Клиентинг и управление клиентским портфелем. — 2013. — №4. — С. 278–286.

Любой ипотечный проект потребует внедрения, так называемых, цифровых технологий. Обсуждение самых актуальных вопросов состоится в мосве 30 мая. Подробности и регистрация по ссылке https://www.ipoteka.today/

РУСИПОТЕКА, 20.05.2018