Субсидирование ипотеки: финишная прямая

Программа субсидирования ипотечных кредитов уже сыграла свою положительную роль, ее пора заканчивать. Произойдут ли в связи с ее закрытием резкие изменения на рынке? Стоит ли ожидать перераспределения долей среди лидирующих игроков? И каким может быть рост рынка ипотеки в следующем году?

Начнем с главного. Программа субсидирования уже сделала свое дело. Можно зафиксировать положительный эффект и переключить внимание на то, что будет после финиша программы.

• ПОСТРОИМ ИПОТЕЧНЫЙ БИЗНЕС ЗАВТРАШНЕГО ДНЯ ВМЕСТЕ •

Рассмотрим три взаимосвязанных вопроса:

- результаты программы субсидирования, включая прогноз итогового объема кредитования

- эффективность программы для участников и организаторов

- перспективы ипотечного рынка после завершения программы

Итоги программы субсидирования и прогноз результатов

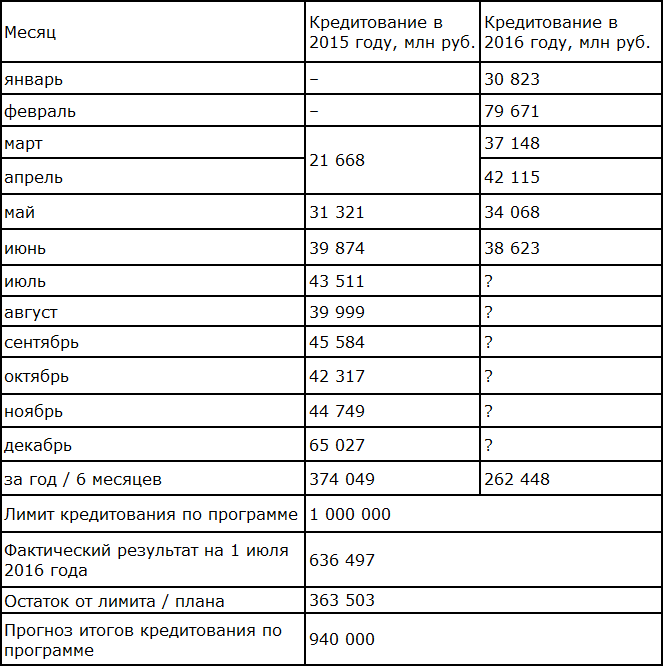

Динамика кредитования по программе и изменений условий кредитования позволяет сделать итоговый прогноз, который оценивается в 940 млрд рублей (табл. 1).

Таблица 1. Динамика и результаты кредитования по программе субсидирования ипотечных кредитов

Прогноз итогов программы определен из нескольких расчетов и допущений.

Первое. В 2017 году в январе и феврале останется только один участник программы — АО АИЖК, который продолжит выкупать кредиты у других участников рынка и увеличит показатели до рекордных значений. На два месяца 2017 года оптимистичный прогноз для Агентства равен 5 млрд рублей.

Второе. Средняя расчетная выдача кредитов в оставшиеся месяцы должна составить 59 750 млн рублей. Достичь такого результата вряд ли удастся.

Третье. Ведущие участники программы уже вышли на свой уровень и использовали большинство возможностей. Новые участники программы и кредиторы с небольшим объемом работы даже при увеличении результативности кардинально положение не изменят. Большинство застройщиков и объектов уже задействованы в программе.

Четвертое. Запас снижения ставок кредитования, кроме специальных программ от застройщиков, практически отсутствует. Цены на недвижимость стабильны в сторону ожидания роста, которого в ближайшее время не произойдет. Следовательно, резкого изменения спроса не предвидится.

Пятое. В какой-то момент времени банки должны ограничить прием заявок по программе, чтобы остановить выдачи и не обидеть клиентов. Тему можно обыграть разными приемами, но вклад в уменьшение субсидированного кредитования все равно будет.

Шестое. В ближайшие месяцы сумма выданных кредитов будет близка к 40 млрд рублей в месяц. К концу года произойдет рост выдач, но не так существенно, как в предыдущие месячные пики.

Седьмое. За оставшиеся месяцы (программа заканчивается для всех 31 декабря 2016 года, но АИЖК имеет два месяца в 2017 году) прогноз кредитования равен 300 млрд рублей, что позволяет предположить, что общий результат программы субсидирования составит около 940 млрд рублей. Достижение символической планки 1 трлн рублей не имеет практического достижения и на оценку эффективности не влияет. Все-таки это не план, а лимит кредитования.

Оценка эффективности программы субсидирования

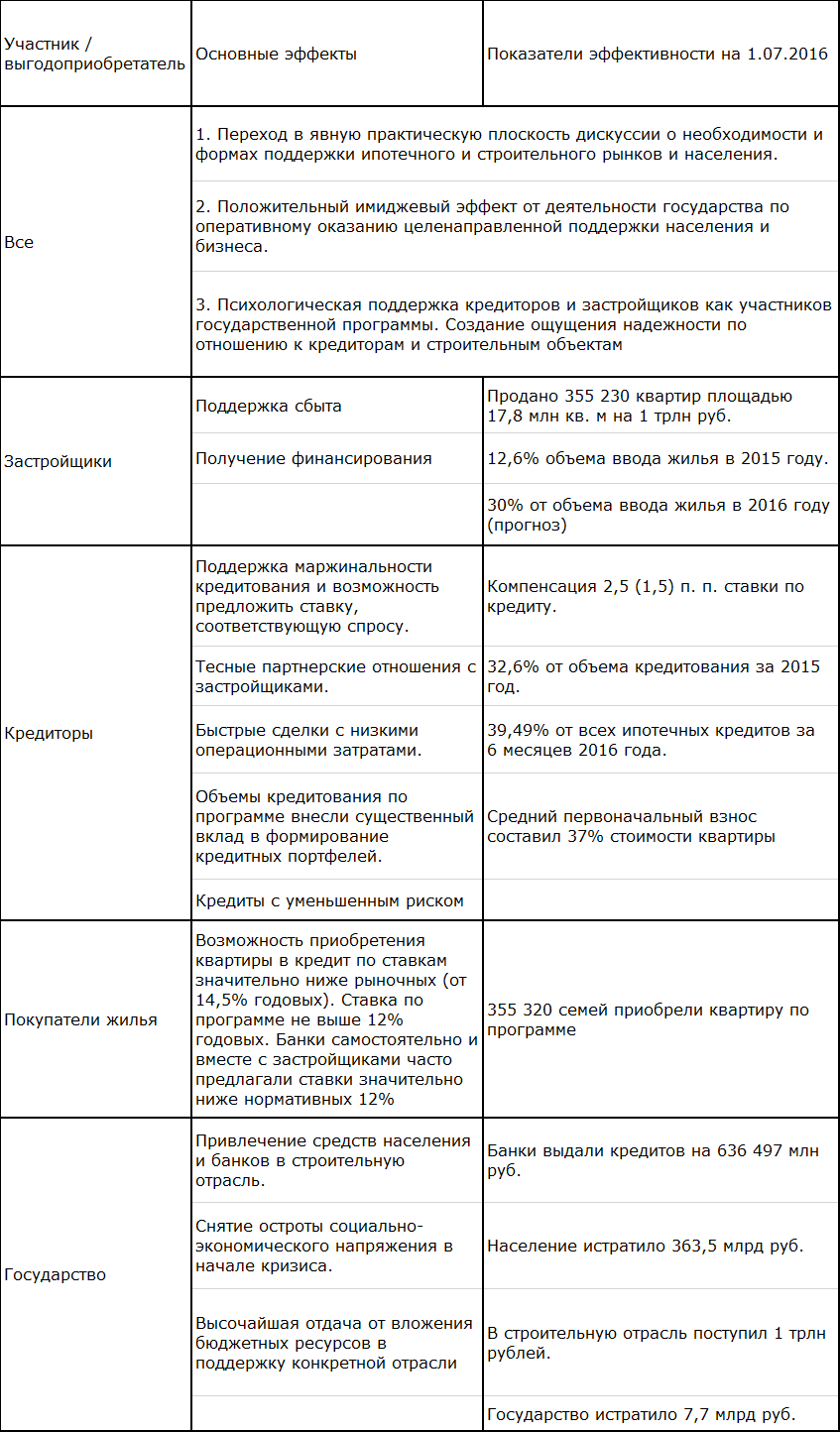

Программа субсидирования дала комплексный эффект, который выражается не только в измеряемых показателях для конкретных выгодоприобретателей, но и в общих плюсах для всех (табл. 2). Особо ценно, что дискуссия о роли государства для ипотечного и строительного рынка ведется в практической плоскости.

Таблица 2. Эффективность программы субсидирования

Влияние программы для конкретных кредиторов можно проиллюстрировать на примере участников проекта Высшая ипотечная лига.(Примечание. Компенсационные выплаты Минфина по субсидированию ставки кредитования будут продолжаться и после окончания выдачи кредитов. Продолжительность выплат зависит от ключевой ставки ЦБ. Для кредитов до 1 марта 2015 года это — 8,5%, для остальных кредитов это — 9,5%. Увеличение бюджетных затрат относительно данных табл. 2 запланировано заранее, но этот факт не изменит принципиально высокую эффективность от каждого вложенного бюджетного рубля).

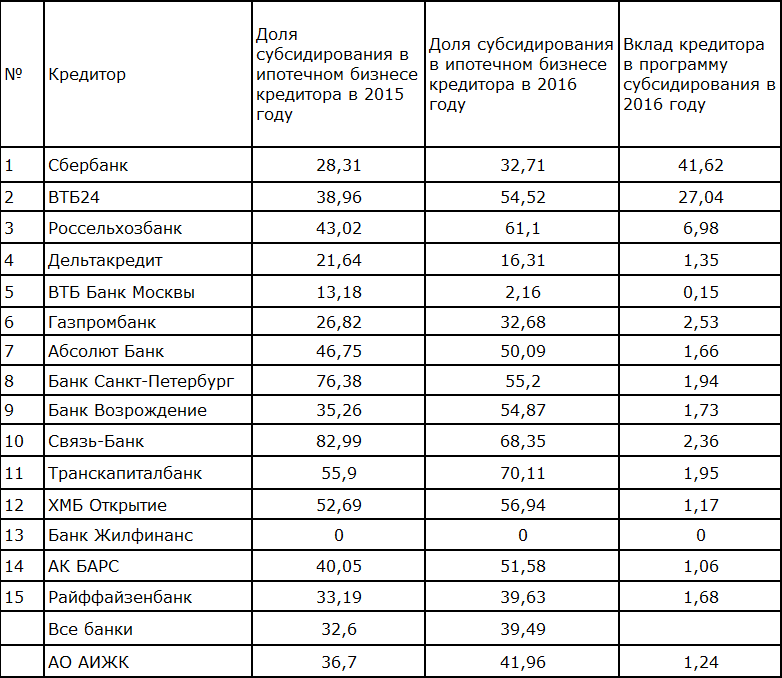

Для большинства кредиторов программа субсидирования внесла значительный абсолютный и относительный вклады в ипотечный бизнес последних двух лет (табл. 3). В программе субсидирования участвуют 50 кредиторов. Доля участников, приведенных в таблице, составляет 95% всех выдач по программе и дает репрезентативную картину.

(Примечание. Банк «Жилфинанс» участвует в Высшей ипотечной лиге, но не работает по программе субсидирования. Его пример только подтверждает факт присоединения подавляющего большинства ведущих ипотечных кредиторов к программе).

• ПОСТРОИМ ИПОТЕЧНЫЙ БИЗНЕС ЗАВТРАШНЕГО ДНЯ ВМЕСТЕ •

Перспективы ипотечного рынка после завершения программы

На ипотечный рынок в 2017 году будет влиять ряд факторов, в том числе:

- общее экономическое положение

- изменения в регулировании инвестиционно-строительной деятельности

- действия государства по поддержке ипотечного бизнеса, рынка ипотечных ценных бумаг, инфраструктуры электронных государственных услуг и обмена информации

- фактический ввод вновь построенного жилья

- объем новых инвестиционных проектов

- адаптивность участников ипотечного бизнеса к работе без субсидирования

Указанные факторы будут влиять на баланс спроса и предложения на рынке недвижимости, который не отделим от ипотечного кредитования.

Потребность в улучшении жилищных условий в стране велика и ее будем считать неизменной. Макроэкономику оставим для политиков.

Прямое влияние на рынок оказывают следующие показатели:

- объем предложения на первичном и вторичном рынке

- доходы населения

- стоимость недвижимости

- ставка кредитования

- конкуренция

Выделим и рассмотрим подробно один показатель — ставку кредитования, которая зависит от стоимости фондирования, рисков, операционных издержек. Определенное влияние на них окажет отмена программы субсидирования.

Первое. Банкам, имеющим высокую степень зависимости от программы субсидирования, потребуется дополнительная адаптация бизнеса в 2017 году после прекращения программы, которая повлияет на риски и издержки. Работа с новостройками принципиально дешевле работы на вторичном рынке недвижимости. Это проявляется в высокой конвертации заявок в кредиты и простоте сделки. Сохранение разумных темпов роста кредитного портфеля потребует восстановления кредитования вторичной недвижимости. Можно предположить рост операционных издержек и стоимости привлечения. Банкам придется развивать не только партнерские, но и остальные виды продаж. Борьба за благосклонность партнеров обострится.

Принципиальное преимущество получат банки, уже сейчас имеющие высокую долю кредитования вторичного рынка недвижимости и внедряющие электронные сервисы.

Второе. Новостройки, участвующие в программе субсидирования, имели условную гарантию сбыта. В 2017 году все новостройки будут продаваться на равных условиях и банкам придется усилить оценку рисков при выборе объектов для кредитования.

Третье. Высокий первоначальный взнос 37% по программе субсидирования не будет распространяться на остальные кредиты.

Четвертое. В 2017 году можно предположить сохранение ситуации, когда объем ликвидности достаточен, а главный вопрос — в стоимости фондирования. Но такое положение не будет постоянным. Рост кредитования юридических лиц и физических лиц по остальным продуктам вновь остро поставит вопрос о долгосрочном и недорогом фондировании. Именно здесь должна проявляться активная роль государства. Много говорится о снижении ставки на 1% только из-за фабрики ИЦБ, которую развивает АО АИЖК при поддержке соответствующих госструктур. Реализация подобных проектов поможет не только развитию ипотечного жилищного кредитования, но и другим видам ипотечного бизнеса.

Пятое. Конкуренция на ипотечном рынке будет расти. Программа субсидирования несколько уравняла возможности кредиторов. В 2017 году полагаться необходимо только на свои возможности. Рынок остается высококонцентрированным. Первые 15 ипотечных кредиторов держат 93–94% рынка. Конкуренция будет расти по всем конкретным сегментам: населенных пунктах, строительных объектах, клиентских группах, кредитных продуктах. В результате заемщики могут получить хорошие продукты по уменьшающимся ставкам, а вот кредиторы задачу оптимизации всей своей деятельности: от ипотечного раздела сайта до сопровождения.

Прекращение программы субсидирования может привести к некоторому замедлению скорости снижения средних ипотечных ставок. Общий тренд на снижение ставок сохранится, но никаких резких движений по ставке на ипотечном рынке не предвидится.

Итог

Программа субсидирования сделала свое положительное дело и должна быть закончена.

Завершение программы не приведет к резким изменениям на ипотечном рынке. Можно ожидать перераспределение рыночных долей по итогам первого полугодия 2017 года. В целом по итогам года можно ожидать рост рынка в пределах 20–25%. Более серьезные изменения будут происходить в 2018 году, а следующий год будет переходным.

РУСИПОТЕКА, 21.08.2016