Трёхсторонняя модель привлечения клиентов в области ипотечного кредитования универсальном коммерческом банке

Организация продаж – комплекс мероприятий по привлечению клиентов к пользованию услугами Банка. Успешные продажи базируются на реализации непрерывной и неразрывной связи в равностороннем треугольнике Продукт-Продажи-Сервис. В статье рассмотрены подобные связи на примере продажи ипотечных кредитов.

Общие понятия

В рамках данной статьи уточним некоторые понятия, относящиеся к предмету обсуждения. Приведённые ниже термины являются общеупотребительными и широко используемыми, что приводит к их разному пониманию не только клиентами, но и специалистами.

Универсальный коммерческий банк – кредитная организация, оказывающая весь спектр банковских услуг юридическим и физическим лицам и заинтересованная в одновременном успешном развитии этих клиентских сегментов. В качестве универсального банка могут прибыльно работать несколько разновидностей. Наиболее характерны отличия между универсальным корпоративным банком и универсальным розничным банком, в которых на словах цели обозначаются одинаково, а понимаются по-разному и универсализм является зачастую красивым лозунгом, не разделяемым большинством высшего менеджмента.

Продажа кредитов по своей сути имеет одно важное отличие от продажи любых других банковских продуктов, которое заключается в необходимости дополнительной работы с клиентом в виде проверки кредитоспособности и платёжеспособности. То есть, мало того, что кредит надо продать, так его ещё надо продать нужному клиенту. С точки зрения маркетинга это даёт ещё одно дополнительное звено в воронке продаж.

Ипотечные кредиты – кредиты, выданные физическим лицам под залог приобретаемого жилья (квартира, дом) или прав требования на первичном рынке недвижимости, а также кредиты под залог имеющегося жилья.

Классификация систем продаж ипотечных кредитов

Система продаж ипотечных кредитов принципиально зависит от подхода к организации ипотечного бизнеса.

Первый подход основан на продаже ипотечных кредитов по чужим стандартам, когда кредиты перепродаются другой организации. Вся система продаж основана на выдаче кредитов, чётко соответствующих стандартам и это является обязательным условием их дальнейшей продажи. В качестве наиболее характерных примеров можно привести продажу кредитов по стандартам ОАО «АИЖК» или ЗАО КБ «ДельтаКредит». При такой организации ипотечного бизнеса продавец кредитов лишён продуктовой независимости в формировании системы продаж. По своей сути такая система продаж близка к агентской схеме, и в данной статье рассматриваться не будет.

Второй подход характерен для сильного универсального банка, формирующего ипотечный бизнес по своим правилам, но в перспективе заинтересованного в рефинансировании ипотечных кредитов через выпуск ипотечных ценных бумаг. Такой бизнес представляет собой замкнутую модель, при которой формируется портфель ипотечных кредитов, часть которого регулярно рефинансируется, а наиболее доходная часть постоянно находится на балансе банка. В рамках данной статьи будет рассматриваться именно такой самостоятельный ипотечный бизнес.

Составные части системы продаж ипотечных кредитов

Система включает в себя три неотделимые друг от друга части, образующие равносторонний треугольник Продукт-Продажи-Сервис, представленный на рис.1. Сервис включает в себя внутренний и внешний. Внутренний – это кредитный конвейер, а внешний – сервис по обслуживанию клиентов.

Продуктовая линейка

Продуктовая линейка в универсальном коммерческом банке должна обеспечивать следующее:

- Удовлетворение в области недвижимости всех потребностей клиентов банка: физических лиц, индивидуальных предпринимателей, юридических лиц, которые зачастую свою недвижимость оформляют на физических лиц.

- Формирование портфеля, пригодного для рефинансирования в виде выпуска ипотечных ценных бумаг (секьюритизация), который осуществляется один раз в два года в объёме не менее 5 млрд рублей.

- Соответствие доходности кредитов заданной марже.

- Возможность предложения клиентам дополнительных кредитных продуктов, косвенно связанных с недвижностью и основными ипотечными кредитами.

Основная продуктовая ипотечная линейка представлена на рис. 2. Классификация ипотечных кредитов представлена с точки зрения основного целевого предназначения кредита для клиента.

Рис. 2 Основная линейка ипотечных кредитов

Дополнительная (связанная продуктовая) линейка:

- Кредит на ремонт

-

Дополнительное финансирование (последующий залог)

Дополнительные кредитные продукты создают истинную универсальность банка для клиента, что характерно в ипотечном бизнесе, при котором кредит на приобретение недвижимости для многих клиентов необходим лишь однажды, а потребность в ремонте и переоборудовании или оборудовании квартир и загородных домов возникает регулярно. Также достаточно интересным может быть предложение для части клиентов, имеющих несколько объектов недвижимости. Один из объектов закладывается банку, а кредит используется на любые цели, как правило связанные с финансированием частного бизнеса. По мере гашения кредита клиент может обратиться за дополнительным кредитом под залог этой же недвижимости.

Приведённая линейка даёт укрупнённый взгляд на ипотечные продукты. Внутри каждого продукта предложение для клиента делится по большому количеству параметров:

- срока кредитования

- соотношения кредит/залог

- валюты

-

фиксированной или изменяемой ставки кредитования

Каждая разновидность кредита различается стоимостью для заёмщика и определёнными особенностями в организации продаж.

Для описания общих подходов к организации системы продаж ипотечных кредитов и описания взаимосвязи с сервисом и продуктами ограничимся изложенной детализацией продуктовой линейки.

Каналы продаж ипотечных кредитов

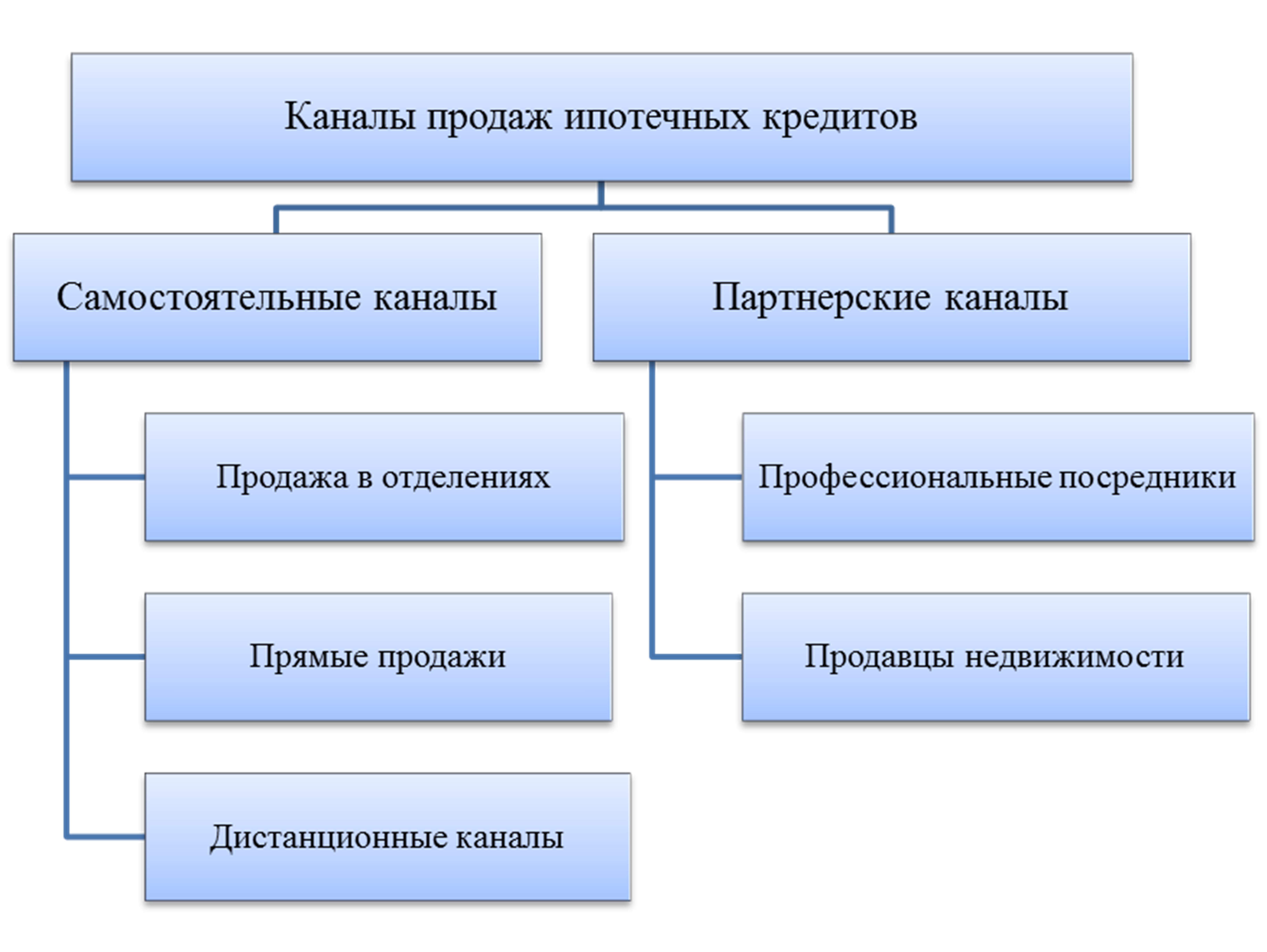

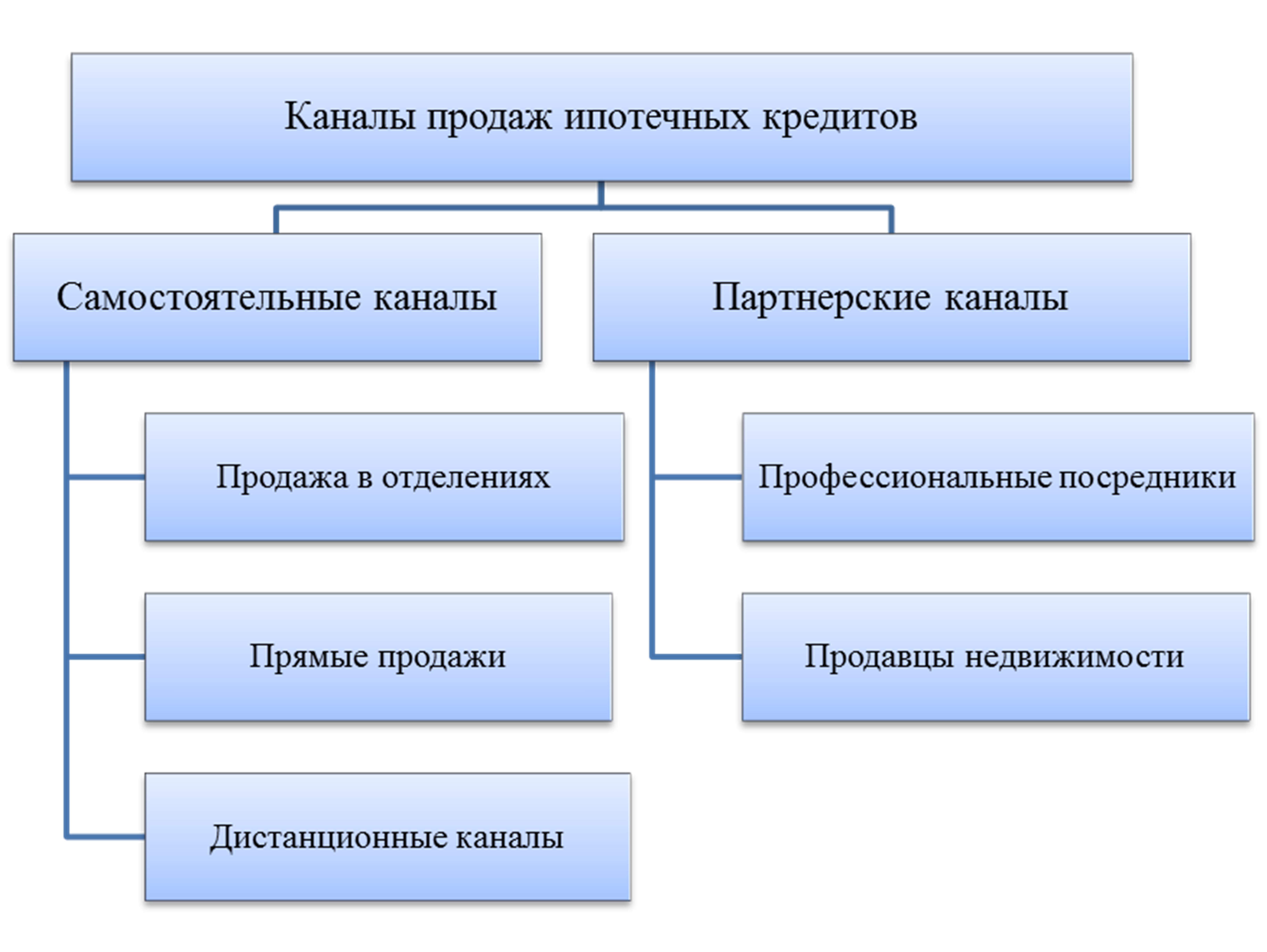

Рис. 3 Каналы продаж ипотечных кредитов

Краткая характеристика каналов продаж ипотечных кредитов в универсальном коммерческом банке

Самостоятельные каналы продаж банка включают три группы.

1. Прямые продажи являются традиционным способом продаж, когда продавец сам идёт к покупателю. Прямые продажи строятся на умении продавца возбудить у клиента спонтанную потребность в товаре или услуге и довести разговор до покупки. Для ипотечных кредитов такой способ продаж применим в очень ограниченном объёме, и является дополнительным, который обычно применяется при перекрёстных продажах.

2. Продажи в отделениях при всей своей традиционности являются только составной частью работы с клиентом в отделении, причём меньшей частью. Функция банковского отделения при продаже ипотечных кредитов двойственная. С одной стороны, в отделение приносятся документы для окончательного оформления кредитных заявок, сформированных с помощью других каналов продаж. Очень часто интернет заявки становятся заявками через отделение. При отсутствии автоматического учёта кредитных заявок в течение всего периода их нахождения в банке персонал склонен ошибаться при заведении источника заявки. Можно сказать, что все кредитные заявки проходят через отделение. Но не все из них требуют консультирования и дополнительной работы по продажам.

С другой стороны, часть клиентов специально приходит за консультацией именно в отделение, увидев красивую витрину, наружную рекламу и составляет первую часть истинных продаж этого канала. Вторую часть продаж отделения составляют перекрёстные продажи клиентам, обратившимся в отделение по любому поводу.

3. Дистанционные каналы продаж состоят из трёх основных частей:

- Интернет

- Сайт банка

-

Телефонный центр

Интернет является площадкой для размещения различных видов рекламы в том числе: баннеры в поисковых системах и специализированных площадках по недвижимости, слова в поисковых запросах, и многое другое.

Интернет имеет не только общие черты с классическими каналами пассивного продвижения, такими как наружная реклама и СМИ, но и уникальные в виде возможности прямого перехода по ссылке на сайт банк.

Сайт банка тесно связан с рекламой в интернете, которая должна приводить на него. После перехода на сайт клиент получает рекламную и справочную информацию по продукту. Но самое главное достижение последних лет - возможность подать заявку на кредит в режиме on-line. И продающее значение сайта заключается не в размещении в интернете рекламы по продукту, а в технологии общения с клиентом. В этом случае рекламируется сама современная технология и рекламный лозунг выглядит следующим образом: «Ипотечный кредит. Заявка on-line».

Телефонный центр не является новым словом в банковском деле, но роль его расширилась. Теперь он уже не справочное бюро по продукту, а канал работы с клиентами и полноценный элемент продаж. Разговор должен привести к записи на подачу документов или консультированию по заполнению on-line заявки.

К современному телефонному центру предъявляются высокие требования по обработке входящих звонков, в том числе:

- среднее время ожидания ответа оператора – 20 секунд

- доля звонков обслуженных без очереди – 80%

-

доля вопросов, решённых оператором телефонного центра без переключения – 65%

Телефонный центр и сайт банка являются базисом для любого ипотечного проекта в целом и системы продаж в частности. Причём, остальные каналы продаж не могут существовать без их постоянной поддержки.

Партнёрские каналы продаж

Профессиональные посредники на рынке услуг образуют важнейший канал продаж ипотечных кредитов. Основная работа строится с классическими посредниками на рынке недвижимости – риэлтерами и посредниками на рынке финансовых услуг – брокерами. Зачастую в рамках одной организации обе услуги предоставляются одновременно. В дальнейших статистических данных они не будут разделяться.

Продавцы недвижимости – условное название целой группы юридических и физических лиц, которые продают недвижимость или права на неё. Наиболее массовым является сотрудничество с застройщиками многоквартирных домов и застройщиками коттеджных поселков. Особенностью сотрудничества с застройщиками является проведение дополнительной работы по аккредитации застройщиков как таковых и их объектов, а также разработка индивидуальных алгоритмов проведения сделок, зачастую под каждый объект.

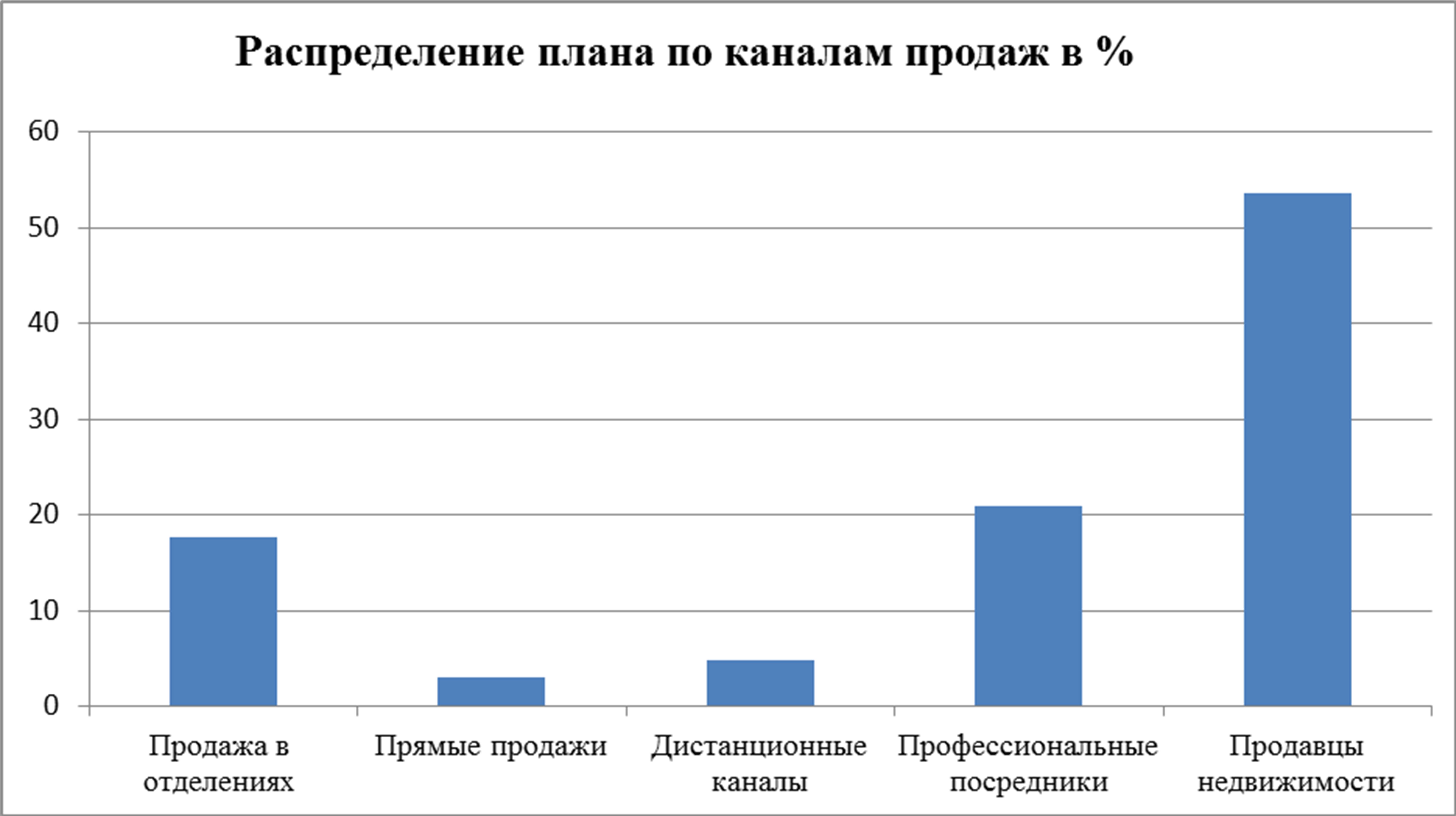

Распределение плана продаж по каналам

План продаж определяется потенциалом банка. Кроме средств, выделяемых на кредитование и привлечение клиентов, важную роль играет характеристика сети отделений.

Пример приведённого плана действителен для банка второй категории универсальности – универсального корпоративного банка. Банк имеет высокую концентрацию бизнеса в Москве, на регионы приходится 10 % плана. Отделения в основной массе имеют структуру и режим работы, неприспособленные для работы с большим количеством частных клиентов, и ориентированные на обслуживание корпоративных клиентов. Из 20 точек продаж в 7-ми городах только 3 отделения в Москве соответствуют практике организации розничного бизнеса. Такие особенности определяют большой акцент на продажи через партнёров, что позволяет компенсировать неразвитость сети.

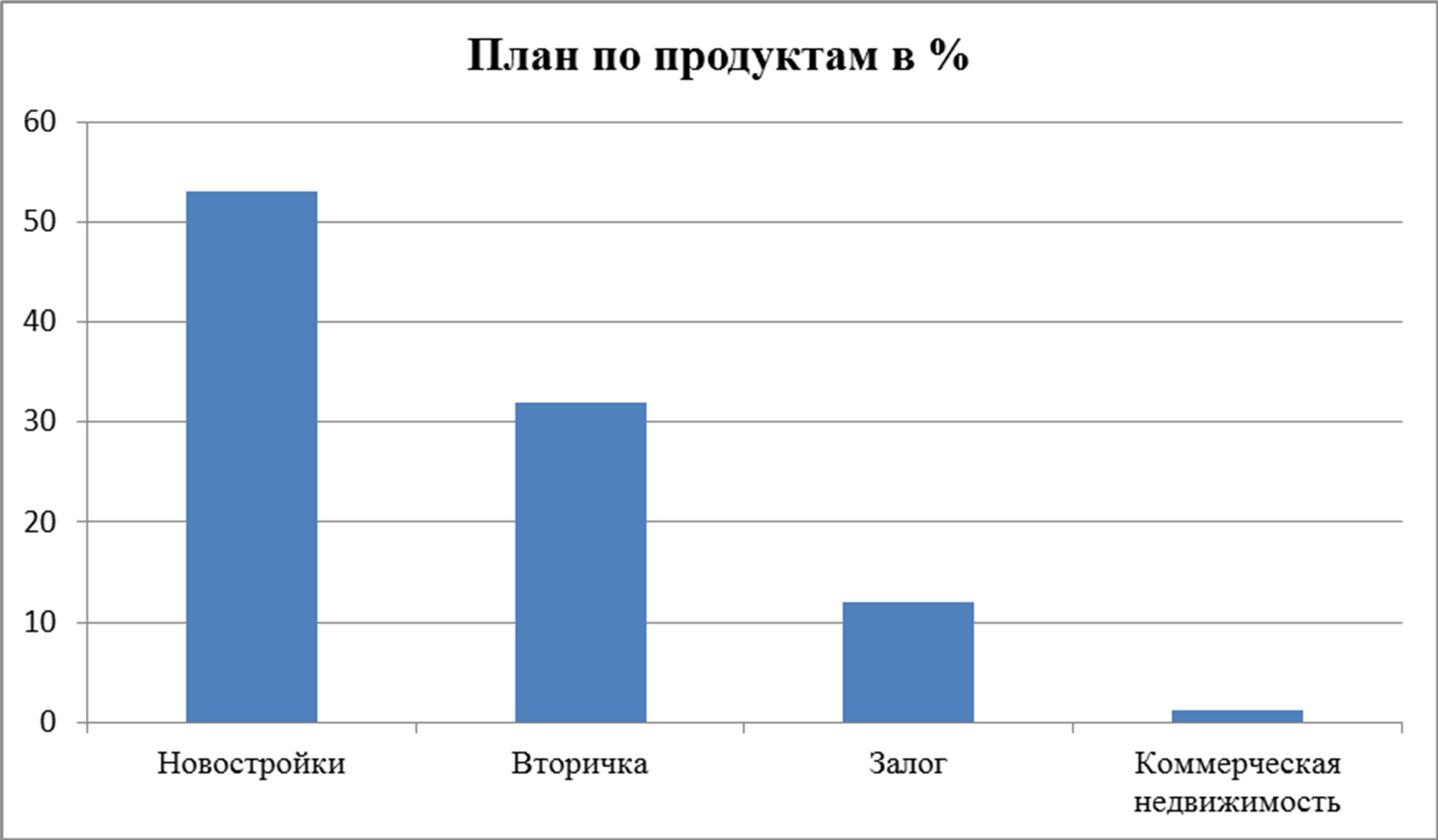

План по каналам сформирован исходя из ежегодной выдачи ипотечных кредитов в диапазоне от 6 до 9 млрд. рублей. Распределение плана по продуктам в соответствии с приведённой классификацией представлено на рис. 4.

Рис. 4 Распределение годового плана продаж по продуктам

Распределение плана по каналам продаж в соответствии с приведённой классификацией представлено на рис. 5.

Рис. 5 Распределение годового плана продаж по каналам продаж

Сервис

Третья сторона треугольника Продукт-Продажи-Сервис (рис.1) включает в себя сервис внешний и внутренний. Внешний сервис заключается в оказании различных услуг клиентам и партнёрам в период подготовки к выдаче ипотечного кредита. Процесс этот весьма длительный, так как клиенту нужен не ипотечный кредит, а приобретаемая с его помощью недвижимость. Особенностью ипотечных кредитов является удлинённая воронка продаж, в которой даже не все одобренные клиенты выходят на сделку и получают кредит. Усилия банка направлены на доведение клиентов до сделки и на это же направлен внешний сервис.

Внутренний сервис состоит из внутрибанковских процессов, без которых не обходится продажа кредитов. К ним относится совокупность действий по оценке платёжеспособности и кредитоспособности заёмщика, проверка соответствия предмета залога требованиям банка, проведение сделки и соответствующая государственная регистрация.

В таблице 1. приведён небольшой фрагмент взаимосвязи продуктов, продаж и сервиса.

Таблица 1.

|

Продукт |

Продажи |

Сервис |

|

Новостройки |

Установление партнёрских отношений с застройщиками многоквартирных домов |

Аккредитация партнёров |

|

Аккредитация объектов |

||

|

Установление партнёрских отношений с застройщиками коттеджных поселков |

Разработка договорной базы по каждому партнёру |

|

|

Разработка ускоренной технологии подготовки и проведения сделок |

||

|

Вторичка |

Установление партнёрских отношений с риэлтерами и брокерами |

Организация ускоренного рассмотрения заявок от партнёров, особенно при подобранной недвижимости |

|

Рекламная кампания в СМИ и наружная реклама |

Дополнительное выделение ресурсов телефонного центра во время рекламных кампаний |

|

|

Рекламная кампания в интернете |

Автоматизация обработки заявок, поступивших через интернет |

|

|

Перекрёстные и прямые продажи среди действующих клиентов |

Оказание помощи в организации оценки и страховании недвижимости |

|

|

Разработка сайта банка, работающего в режиме on-line и принимающего заявки |

Оказание помощи клиентам в подборе недвижимости и проведении сделки, независимо от ее сложности |

|

|

Залог |

Установление партнёрских отношений с риэлтерами и брокерами |

Особо тщательное определение рыночной стоимости предмета залога |

|

Реклама в интернете |

Более высокие требования к заёмщику, не являющемуся клиентом банка |

|

|

Работа с корпоративными клиентами |

Учёт особых отношений с корпоративным клиентом, если заёмщик представляет Руководство клиента |

|

|

Коммерческая недвижимость |

Работа с корпоративными клиентами |

Оказание помощи клиентам в проведении сделки, независимо от ее сложности |

В рассматриваемой взаимосвязи Продукты-Продажи-Сервис необходимо отметить влияние этих составляющих на общую эффективность продажи ипотечных кредитов.

Продукты и продажи влияют на приход клиентов в банк и отвечают за объем входящего потока. Сервис отвечает за количество клиентов, получивших кредит из числа обратившихся в банк.

Рассмотрим некоторые данные, характеризующие работу с клиентами по различным каналам и продуктам.

Целевые ориентиры основных коэффициентов по всем ипотечным продуктам приведены в таблице 2.

Таблица 2.

|

Вид продукта |

Значение коэффициента «Выдано от заявок, поступивших в банк» (Общая эффективность работы) |

Значение коэффициента «Одобрено от заявок, поступивших в банк» (Качество привлекаемых клиентов) |

Значение коэффициента «Выдано от одобренных заявок» (Эффективность работы с привлечёнными клиентами) |

|

Ипотека суммарно |

40 % |

61 % |

65 % |

|

Первичка |

44 % |

65 % |

69 % |

|

Вторичка |

31 % |

61 % |

51 % |

|

Залог |

38 % |

51 % |

75 % |

|

Коммерческая недвижимость |

12 % |

39% |

30 % |

По различным группам клиентов эффективность работы неравномерна и отражает особенности и предлагаемого продукта и характеристики клиента. Была проанализирована работа с различными группами в течение летнего периода 2012 года. Коэффициенты эффективности оказались чуть ниже ожидаемых из-за особенностей летних месяцев. Результаты представлены в таблице 3.

Таблица 3.

|

Значение коэффициента «Выдано от заявок, поступивших в банк» |

|||

|

Категории клиентов |

Сотрудники корпоративных клиентов |

Клиенты, пришедшие по рекламе |

Клиенты, приведённые партнёрами |

|

Коэффициент |

25 % |

33 % |

41 % |

Важность работы по всем аспектам треугольника Продукт-Продажи-Сервис подтверждается расчётом количества клиентов для выполнения годового плана продаж в 8 млрд. рублей при среднем размере кредита 2,5 млн. рублей (см. рис.6).

Повышение общей эффективности работы всего на один процент даёт дополнительную выдачу 200 млн. рублей для 80-ти клиентов.

Рис. 6 Годовое количество клиентов на различных этапах работы

Важность внешнего Сервиса подтверждается тем, что около 30 % клиентов отказывается от сделки на различных этапах получения ипотечного кредита по следующим основным причинам:

- не удовлетворяют условия предоставления кредитов

- не удовлетворяет работа банка

- не подобрали недвижимость

- передумали из-за внутренних опасений.

Работа с такими клиентами является важнейшей задачей после их привлечения в банк.

Важность внутреннего Сервиса наглядно иллюстрируется анализом эффективности заявок, поданных через сайт банка. В работе с такими заявками присутствуют три укрупнённых этапа:

- подача заявки on-line через сайт банка (зачастую неполной) – 100 % клиентов

- подтверждение заявки подачей документов в банк – 2,8 %

- выдача кредита 0,7 % от зарегистрированных заявок или 28 % от поданных

Такая статистика свидетельствует об огромном резерве оптимизации сайта банка и сервиса подачи и рассмотрения заявки на кредит. Причём, именно в этом примере проявляется неразрывность треугольника Продукт-Продажи-Сервис. Наглядность описания продукта уменьшит количество клиентов ошибочно выбравших банк и кредитный продукт. Удобный сервис ввода заявки увеличит качество данных. Автоматизация обработки заявок увеличит скорость ответа клиенту и сократит нагрузку на персонал по обработке непригодных заявок.

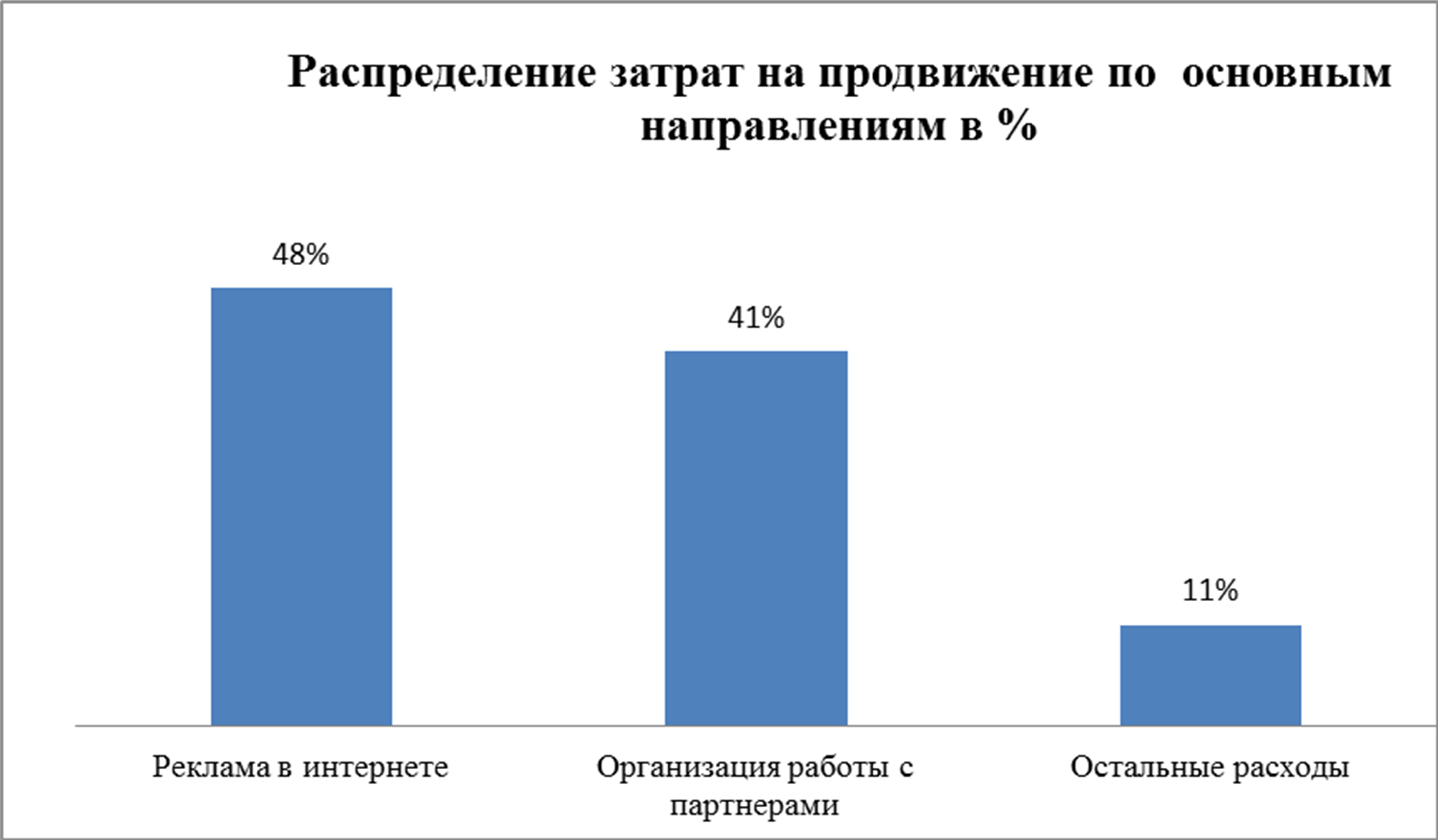

Затраты на организацию продаж

Общие затраты на систему Продукт-Продажи-Сервис составляют все затраты на ведение бизнеса и для одного продукта могут быть подсчитаны при хорошо развитой системе аллокаций финансовых расходов и чёткой организации бизнеса, когда функции подразделений разделены. При универсальном бизнесе такой расчёт весьма затруднителен, и для оценки эффективности каналов продаж можно сравнить прямые затраты на привлечение.

Усреднённые расходы на привлечение одного выданного кредита можно оценить в 25 000 рублей. В период проведения рекламных кампаний, связанных с размещением наружной рекламы стоимость затрат на один выданный кредит может достигать 90 000 рублей, а в случае обширной и неудачной кампании даже и 1 млн. рублей. Правда в таких случаях сложно измерить эффект от пропаганды бренда, который приводит к увеличению продаж других банковских продуктов и положительно влияет на эффективность других видов продвижения.

Главной тенденцией последних лет является снижение эффективности наружной рекламы и рекламы в СМИ и рост затрат на рекламу в интернете.

Для рассматриваемого в статье годового плана продаж ипотечных кредитов распределение затрат на продвижение по наиболее крупным группам представлено на рис. 7.

Рис. 7 Распределение затрат на рекламу

Таким образом, в статье представлено описание основных подходов к организации продаж ипотечных кредитов в универсальном коммерческом банке через призму взаимного влияния в треугольнике Продукт-Продажи-Сервис, как неразрывных частей одного целого. Именно при таком рассмотрении процесса продаж может достигаться большая эффективность системы, чем при выделении продаж в отдельную систему. Зачастую продажи объявляются главным элементом бизнеса и развиваются в ущерб другим направлениям, когда выдвигается лозунг, что весь бизнес делают продажи и маркетинг.

Для ипотечного бизнеса успех строится на обязательном учёте сервиса, что подтверждается сегодняшней практикой, и мы видим, что хороший сервис является характерной особенностью лидеров рынка.

РУСИПОТЕКА, 15.06.2013