Рынок без нулевых ставок

С мая 2023 года ЦБ ограничивает выдачу ипотечных кредитов с околонулевыми ставками. Банки будут обязаны формировать дополнительные резервы по кредитам, стоимость которых существенно ниже рынка, что приведет к их уходу с рынка. Какие ипотечные программы и финансовые инструменты придут им на смену, РБК Петербург спросил у экспертов и застройщиков.

Плавный уход

Появление на рынке ипотечных кредитов с околонулевыми ставками стало ответом на повышение ключевой ставки ЦБ. «Быстрым решением стало введение программы субсидированной ипотеки, разработанной застройщиками и банками, — вспоминает начальник управления продуктового менеджмента и маркетинговых исследований «Главстрой Санкт-Петербург» Дмитрий Ефремов. — Такое решение позволило снизить для покупателей ежемесячный платеж, сделать его комфортным, и, соответственно, поддержать рынок недвижимости».

Однако влияние субсидированных ставок на рынок сами девелоперы оценивают неоднозначно. «Их появление спровоцировало ярко выраженные всплески, а любые резкие изменения рынка — это потрясения, под которые застройщики не всегда успевают подстраиваться, поскольку строительство — инертная отрасль», — отметил в интервью РБК+ Петербург генеральный директор группы компаний «КВС» Сергей Ярошенко.

ЦБ РФ продвигало идею сворачивания таких программ на рынке с осени 2022 года. Глава Центробанка Эльвира Набиуллина заявляла тогда, что близкие к нулю ставки, предлагаемые застройщиками, вводят людей в заблуждение, и предупредила, что регулятор намерен принять меры. В итоге уже с начала текущего года происходит постепенный уход банков от практики околонулевых скидок по рекомендации ЦБ РФ, говорит Дмитрий Ефремов.

В результате отказа от программ с околонулевыми ставками число ипотек за квартал снизилось на 19% в Петербурге в первом квартале 2023 года в сравнении с первым кварталом 2022 года, в Ленинградской области — на 19%, приводит данные эксперт Циан.Аналитики Виктория Кирюхина.

«Часть спроса со стороны заемщиков сместился именно в пользу уже готового жилья. Рост ставок по ипотеке на «первичке» снизил привлекательность первичного рынка, что отразилось на перераспределении спроса», — добавляет Кирюхина.

Альтернативы нулевым программам

Отказ от привлекательной для потребителей программы активизировал другие инструменты покупки жилья на рынке. Прежде всего это касается государственных программ. «С начала года мы фиксируем растущий интерес к семейной ипотеке, — говорит Дмитрий Ефремов. — В 2023 году в условия ее предоставления были внесены изменения, что позволило увеличить долю ипотеки для семей в сделках нашей компании до 40-45%». Также один из трендов — если раньше большая часть клиентов улучшала жилищные условия по семейной ипотеке для себя, то теперь начинают использовать ее для покупки квартир уже для подрастающих детей.

Другие альтернативы — траншевая ипотека, когда ежемесячный платеж на период строительства остается символическим (на рынке есть предложения и за 1 рубль) и меняется после ввода объекта в эксплуатацию. Еще один вариант — ипотека со сниженной ставкой на период строительства объекта, после ввода объекта размер платежа увеличивается.

Также определенный потенциал имеют ипотечные программы для отдельных категорий граждан: ипотека для IT и военная ипотека, полагает Дмитрий Ефремов. «Застройщики, в свою очередь, расширяют программы рассрочек, вводят акционные предложения для поддержания спроса, предлагают различные варианты программ «трейд-ин», которые в условиях высоких ипотечных ставок в сегменте вторичной недвижимости, также обладают определенным потенциалом», — говорит он.

Последствия для рынка

В целом из-за роста ставки по ипотеке произошло как снижение доли ипотечных сделок, так и их падение в абсолютном выражении, комментирует Виктория Кирюхина. «В конце 2022 года доля ипотечных сделок была на уровне 88%, сейчас — 82%. Таким образом, несмотря на рост ставок в 2023 году, доля сделок, проходящих в ипотеку, остается на высоком уровне — выше 80%, тогда как до запуска льготной ипотеки — в начале 2022 года — диапазон был на уровне 70-72% в среднем».

Количество ипотек при этом снижается. В апреле 2023 года в Петербурге было выдано на 29% ипотек меньше, чем в декабре 2022 года, в Ленинградской области — на 40%, следует из данных Циан.

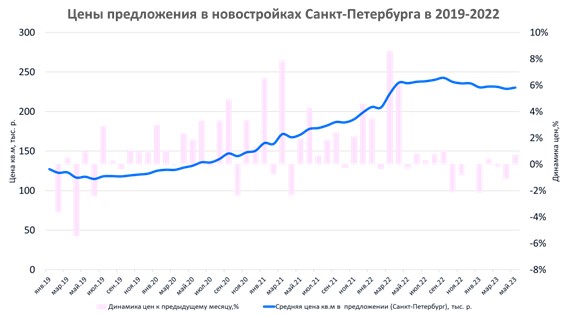

В среднесрочной перспективе отсутствие наценки за снижение ставки по ипотеке от девелоперов приведет к снижению среднего чека сделки, полагают аналитики. «Если же не учитывать данную «техническую» наценку, то отсутствие доступного кредитования ведет к сдерживанию цен и даже их минимальной корректировке в сторону снижения, — полагает Виктория Кирюхина. — Например, в годовой динамике, несмотря на наличие льготной ипотеки от девелоперов, средняя цена «квадрата» показала небольшое снижение на новостройки. И в целом стоимость стагнирует уже год. Без доступного кредитования эта ситуация сохранится».

Однако пока, несмотря на удорожание ипотеки, рынок приспосабливается к новым условиям: никакого резкого снижения сделок не произошло. При этом дальнейшее повышение ставок будет оказывать отрицательный эффект на спрос, учитывая текущие высокие цены на новостройки, полагает аналитик ФГ «Финам» Наталия Пырьева.

«Тем не менее, именно сжатие спроса может повлиять на характер ценообразования и вынудить застройщиков пересмотреть ценовую политику. По мере коррекции цен, спрос будет снова активизироваться, поскольку и вопрос с улучшением жилищных условий в России остается актуальным, и инвестиции в недвижимость имеют место», — заключает она.

РБК, 30.05.2023

Ульяна Стрекалова